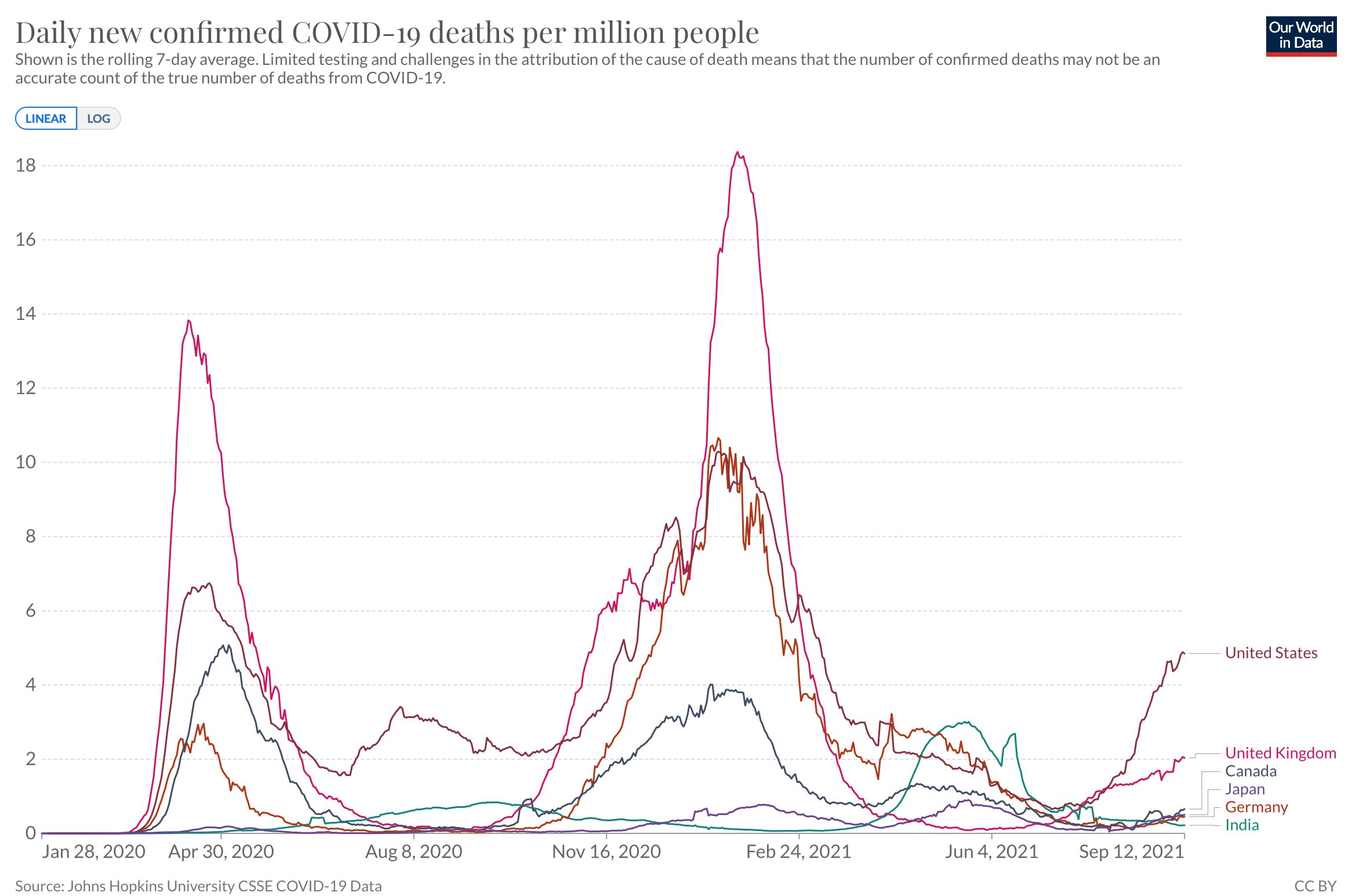

Die meisten Menschen Schlafwandeln in ihrem Leben. Damit ist nicht das Schlafwandeln im eigentlichen Sinne (dasjenige, bei dem man mitten in der Nacht aus dem Bett springt und sich dazu entschliesst, eine Kreuzfahrt zu machen), sondern etwas viel Tiefgründigeres. Sie bevorzugen es, ihre Freizeit dösend vor trashigen Fernsehsendungen zu verbringen, anstatt diese Zeit sinnvoll zu nutzen und in ihr mentales und körperliches Wohlbefinden zu investieren. Dies ist auch der Grund, weshalb die Mehrheit der Menschen im Westen von COVID-19 völlig auf dem falschen Fuss getroffen wurde, obwohl es unzählige Warnzeichen gab (Bill Gates‘ Warnung im Jahr 2015, der Corona-Ausbruch in China im Januar und die klassischerweise exponentielle Wachstumsrate von Epidemien innerhalb eines Landes).

Abbildung 1. Exponentielle Wachstumsrate von COVID-19 weltweit

Quelle: Our World in Data

Fragen Sie einen beliebigen Historiker und er wird Ihnen bestätigen, dass Krisen (menschengemachte oder auch andere) ein beständiger Teil der Menschheit waren bzw. sind und erschreckend häufig vorkommen. Nimmt man hierfür Pandemien als Beispiel, ohne allzu weit in die Vergangenheit zu blicken (es waren ohnehin mehr, als man aufzählen könnte), gab es mindestens vier Epidemien mit respiratorischen Viren seit 2003 (SARS, Schweinegrippe, H5N1, Vogelgrippe und MERS). Folglich hätte COVID-19 keine Überraschung sein sollen und doch war es eine.

Abbildung 2. Überblick über bedeutende Pandemien in der Menschheitsgeschichte; mehr als ⅓ davon traten nach 2008 auf

Quelle: FastCompany

Die Geschichte zeigt auch, dass Vorbereitung essenziell ist, um den Auswirkungen solcher Katastrophen entgegenzuwirken. Während die Mehrheit der Welt noch neugierig darüber mutmasste, was COVID-19 ist, hat eine kleine Gruppe einer vorbereiteten Elite ihren Notfallplan aktiviert [1] und sich vom Rest der Welt isoliert. Rückblickend hat sich das als kluger Schachzug erwiesen. Die richtige Vorbereitung ist aber nicht nur elementar, um zu überleben, sondern hilft den Vorbereiteten auch, nach der Krise erfolgreich zu sein, da sie über die besten Ressourcen verfügen werden und Ressourcen gewissermassen Macht bedeuten.

Vorbereitung betrifft jegliche Aspekte des Lebens, wobei die finanzielle Vorbereitung die zweithöchste Priorität (gleich nach der eigenen physischen Sicherheit) für jeden Investor geniessen sollte. Die beste Methode, um Ihr Portfolio finanziell auf Krisen vorzubereiten, ist, krisenresistente Anlagen zu besitzen. Solche Anlagen können beispielsweise Beteiligungen an Unternehmen mit belastbaren Geschäftsmodellen sein, die sowohl in Bullen- als auch in Bärenmärkten gleichermassen gut abschneiden und den Anlegern ansehnliche Renditen einbringen.

Wieso ist Cash Trash?

Während Zeiten der Unsicherheit setzen Investoren oft auf Bargeld. Dies nicht zuletzt deswegen, weil Bargeld greifbar und liquide ist, seinen Nominalwert beibehält und so ein (falsches) Gefühl der Sicherheit vermittelt, dass das Vermögen des Investors sicher sei. Ein solches Vorgehen verleiht somit ein Gefühl der Sicherheit, wo sonst Unsicherheit vorherrscht. Doch das ist falsch. Wir sind davon überzeugt, dass “Cash Trash ist” und der einzige Weg, Ihr Vermögen während einer Krise zu erhalten, der Besitz von hochwertigen Vermögenswerten ist.

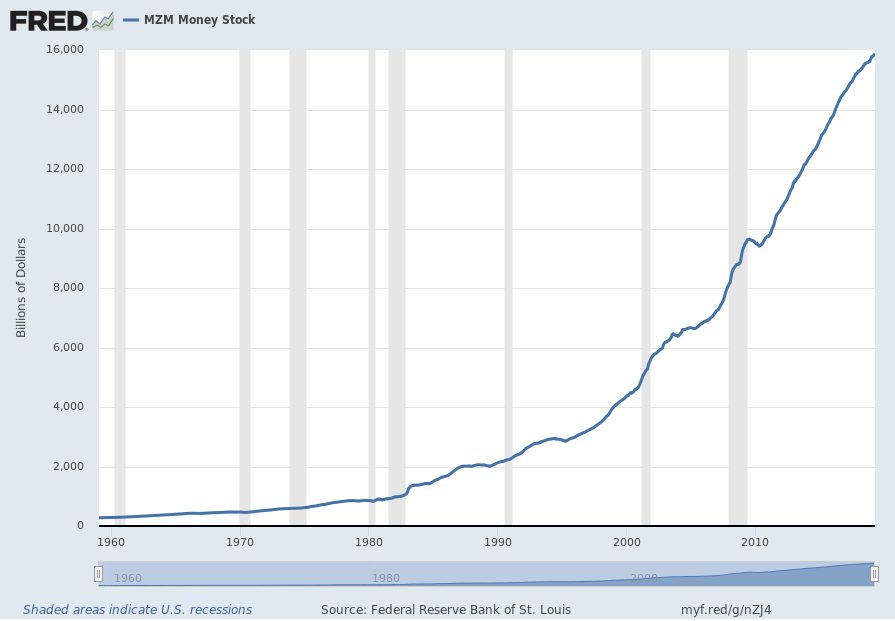

Das moderne Bargeld ist eine Fiat-Währung, die lediglich einen Anspruch auf einen Wert und nicht einen Wert selbst darstellt. Wie unten in der M1 Geldmenge der USA dargestellt, steigt der Gesamtbetrag des sich im Umlauf befindenden Geldes in einer Geschwindigkeit, die diejenige des Wirtschaftswachstums bei weitem überschreitet. Dies bedeutet, dass immer mehr Geld für eine endliche Menge von Gütern und Dienstleistungen zur Verfügung steht und somit zu Inflation führt.

Abbildung 3. M1 Geldmenge in den USA im Verlaufe der Zeit

Quelle: EconomicGreenfield

Dieses System funktioniert normalerweise gut in Zeiten, die von Stabilität und blühender Wirtschaft geprägt sind. Es kommt jedoch zunehmend unter Druck, wenn die Zeiten schwieriger werden:

- Da Regierungen die Kontrolle über die Geldversorgung und Bargeldstückelung haben, können sie diese nach Belieben ihren politischen Zielen anpassen.

- Dies wurde bereits mit den Programmen der Quantitativen Lockerung im Jahr 2008 wie auch mit den historischen wirtschaftlichen Rettungsaktionen seit Beginn der COVID-19-Pandemie deutlich.

- Da die gesamte Menge an Gütern und Dienstleistungen in einer Volkswirtschaft auf kurze Sicht relativ fix ist, wird die massive Geldschwemme die Geldmenge, die für den Kauf einer Einheit eines Guts oder einer Dienstleistung zur Verfügung steht, erhöhen, was zur Inflation führt.

- Das Vertrauen der Menschen in die Währung wird daher abnehmen. Folglich werden höhere Preise für die Bereitstellung von Güter und Dienstleistungen verlangt, was zu einem Teufelskreis der Inflation führt. Hierfür gibt es einige historische Beispiele, wobei dasjenige der Weimarer Republik der 1920er Jahre zu den bekanntesten gehört.

- Somit wird das Bargeld das Vertrauen der Bevölkerung verlieren, da wir wieder zurück auf ein System des Tauschhandels zusteuern.

Dies verdeutlicht folglich, dass Bargeld von Natur aus instabil ist, da es auf die Akzeptanz der Bevölkerung und auf kompetente wirtschaftliche Führung seitens der Regierung angewiesen ist (wobei heute beides Mangelwaren sind). Daraus ergibt sich, dass es aktuell durchaus Sinn macht, vom Bargeld weg in andere, sicherere Anlagen zu diversifizieren. Dies ganz zu Schweigen von der Tatsache, dass Zentralbanken rund um den Globus eine Politik der Null- oder nahezu Nullzinsen übernommen haben, um mithilfe der Kreditvergabe die Wirtschaft anzukurbeln. Dies hat aber wiederum Auswirkungen auf die Renditen von Bargeld und fördert somit dessen Kaufkraftverlust zusätzlich.