Immobilien sind eine aussergewöhnliche Anlageklasse. Die Anleger profitieren vom Kapitalwachstum sowie vom Cash aus Mieteinnahmen. Ganz zu schweigen von dem Nutzen, der mit dem Besitz einer Wohnung oder eines Grundstücks verbunden ist. Eine direkte Investition in Immobilien erfordert jedoch eine beträchtliche Kapitalanlage sowie einen erheblichen Zeitaufwand der Investoren. Um solche Hürden aus der Welt zu schaffen und gleichzeitig eine immobilienähnliche Performance zu erzielen, gibt es jetzt Immobilienfonds. Wir werden sie hier im Detail betrachten.

Was ist ein Immobilienfonds?

Immobilienfonds sind Mechanismen für gemeinsame Anlagen, die das Kapital einer Gruppe von Anlegern bündeln und dann in das gewünschte Objekt (d.h. Immobilienanlagen) investieren. In diesen Situationen werden einzelne Anleger Anteilseigner einer Zweckgesellschafts (Special Purpose Vehicle, SPV), die die entsprechenden Immobilien hält. Dies ist eine Form des indirekten Eigentums. Jegliche Rendite (Miete oder Kapitalgewinn), die durch Immobilien erzielt wird, muss zuerst über die Zweckgesellschaft weitergeleitet werden, bevor sie an die Anleger ausgezahlt wird (normalerweise in Form von Dividenden).

Immobilienfonds generieren Renditen aus verschiedenen Quellen:

- Mieteinnahmen durch Kapitalbeteiligung

- Kapitalzuwachs durch Kapitalbeteiligung

- Hypothekenzinszahlung durch Schuldtitel

- Ein hybrides Aktien-Schulden-Rendite-Profil

Ebenso können Immobilienfonds öffentlich oder privat gehandelt werden. Dies wirkt sich lediglich auf die Liquidität des Fonds und nicht auf den zugrunde liegenden Vermögenswert aus.

Gibt es REITs in der Schweiz?

Seit seinem erstmaligen Auftreten in den USA im Jahr 1960 hat sich eine bestimmte Art von Immobilienfonds, der als Real Estate Investment Trust (REIT) bezeichnet wird, bei Anlegern, die von der günstigen steuerlichen Behandlung und der hohen Liquidität dieser (öffentlich gehandelten) Fonds profitieren, als beliebt erwiesen.

REITs existieren jedoch per se nicht auf dem Schweizer Markt. Stattdessen gibt es viele Fonds (hauptsächlich Investmentfonds und ETFs), die das Modell von REITs nachahmen und an der SIX öffentlich gehandelt werden. Wir werden sie im Detail untersuchen.

Die Top 10 Schweizer Immobilienfonds (REIT-Äquivalente)

CS (CH) Swiss Real Estate Securities Fund (ETF)

Gesamtkostensatz: 1.5%

Performanz (jährlich): 8.5%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -38%

Ein ETF, der den SXI Swiss Real Estate® TR Index nachbildet und über den Wohn-, Gewerbe- und Industriesektor diversifiziert ist.

CS Real Estate Fund Green Property (Investmentfonds)

Gesamtkostensatz: 0.7%

Performanz (jährlich): 9.9%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -90%

Ein Investmentfonds, der direkt in Immobilienprojekte mit einem umweltfreundlichen und nachhaltigen Mandat investiert.

CS Real Estate Fund Interswiss (Investmentfonds)

Gesamtkostensatz: 1%

Performanz (jährlich): 5.4%

Rendite: 3.9%

Maximaler Absenkungsbetrag*: -98%

Ein Investmentfonds, der hauptsächlich in gewerbliche und begehrte Wohnimmobilien investiert.

CS Real Estate Fund Hospitality (Investmentfonds)

Gesamtkostensatz: 0.6%

Performanz (jährlich): 5.0%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -35%

Ein Investmentfonds mit Schwerpunkt auf dem Gastgewerbe und dem Gesundheitswesen in der Schweiz.

CS Real Estate Fund Siat (Investmentfonds)

Gesamtkostensatz: 0.7%

Performanz (jährlich): 6.0%

Rendite: 2.7%

Maximaler Absenkungsbetrag*: -95%

Dieser Investmentfonds investiert in Mehrfamilienhäuser und Gewerbebauten (und vermietet diese dann langfristig an Hauptmieter.

CS Real Estate Fund LivingPlus (Investmentfonds)

Gesamtkostensatz: 0.7%

Performanz (jährlich): 4.3%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -89%

Ein Investmentfonds, der in integrierte Seniorenwohnungen in Schweizer Grossstädten investiert, um der alternden Bevölkerung gerecht zu werden.

UBS ETF (CH) SXI Real Estate® (ETF)

Gesamtkostensatz: 0.7%

Performanz (jährlich): 5.0%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -25%

Ein Index-ETF, der sich hauptsächlich auf Gewerbe- und Wohnimmobilienfonds in der Schweiz konzentriert. Es umfasst viele der oben aufgeführten Investmentfonds.

CS Fund 3 (ETF)

Gesamtkostensatz: 1.5%

Performanz (jährlich): 6.9%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -81%

Ein ETF ähnlich dem UBS SXI Real Estate, allerdings mit einer deutlich höheren TER und einer besseren langfristigen Performanz.

Swisscanto (CH) Real Estate Fund (Investmentfonds)

Gesamtkostensatz: 1.33%

Performanz (jährlich): 6.9%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -9%

Ein aktiv verwalteter Fonds mit einem vollständigen Engagement im Schweizer Gewerbe- und Wohnimmobilienmarkt. Zu den zugrunde liegenden Vermögenswerten zählen viele der von UBS und Credit Suisse angebotenen Investmentfonds.

UBS AST Immobilien Schweiz (Geschlossener Fonds)

Gesamtkostensatz: 0.6%

Performanz (jährlich): 4.1%

Rendite: nicht verfügbar

Maximaler Absenkungsbetrag*: -12%

Ein geschlossener Immobilienfonds, der hauptsächlich in Wohnimmobilien investiert. Die Einlösung ist monatlich möglich. Bekannt für stabile Leistung und geringe Volatilität.

* Der maximale Absenkungsbetrag ist die theoretische Differenz zwischen den Spitzen- und Tiefstwerten. Dies gibt einen guten Hinweis auf die Volatilität verschiedener Instrumente. Er bietet Anlegern eine sinnvolle Überprüfung ihrer psychologischen Toleranz gegenüber der Volatilität und ob es eine geeignete Anlageklasse für den Anleger bleibt. Dies wird anhand historischer Daten seit Beginn des jeweiligen Instruments berechnet.

Die Vorteile einer Anlage in Schweizer Immobilienfonds

Die Investition in Schweizer Immobilien bringt Anlegern, die eine konstante Kapitalrendite anstreben, erhebliche Vorteile.

- Geografische Diversifizierung: Die Schweiz ist eine fortschrittliche und neutrale Nation mit einem äusserst gut entwickelten Finanzdienstleistungssektor. Sie ist ein angesehener sicherer Hafen für den Kapitalschutz.

- Vermögensdiversifikation: Immobilien sind eine alternative Anlageklasse zu Aktien und Anleihen. Sie können ein unkorreliertes Renditeprofil aufweisen und bieten eine gute Absicherung des Portfolios gegen widrige Marktbedingungen.

- Liquidität: Alle oben genannten Fonds sind öffentlich gehandelt und daher hochliquide, wodurch einer der Hauptnachteile einer Investition in Immobilien beseitigt wird.

- Stetiges passives Einkommen: Viele dieser Fonds zahlen eine Dividende an die Anleger und weisen eine gleich hohe Ausschüttungsquote und Konsistenz auf, was sie zu einer grossartigen Ergänzung für Anleger macht, die passives Einkommen suchen.

- Hohe Rendite: Viele der oben genannten Fonds haben durchweg eine zweistellige Rendite erzielt, die angesichts des relativ geringen Risikos der Anlageklasse ein hervorragendes risikoadjustiertes Renditeprofil bietet.

- Transparenz und Governance: Öffentliche Fonds in der Schweiz unterliegen strengen Anforderungen an die Governance, und Anleger können sicher sein, dass ihr Kapital höchstwahrscheinlich sicher ist.

Die Nachteile einer Anlage in Schweizer Immobilienfonds

Obwohl Immobilienfonds unter den richtigen Umständen eine attraktive Anlageoption bleiben, können wir einige schwerwiegende Nachteile nicht übersehen.

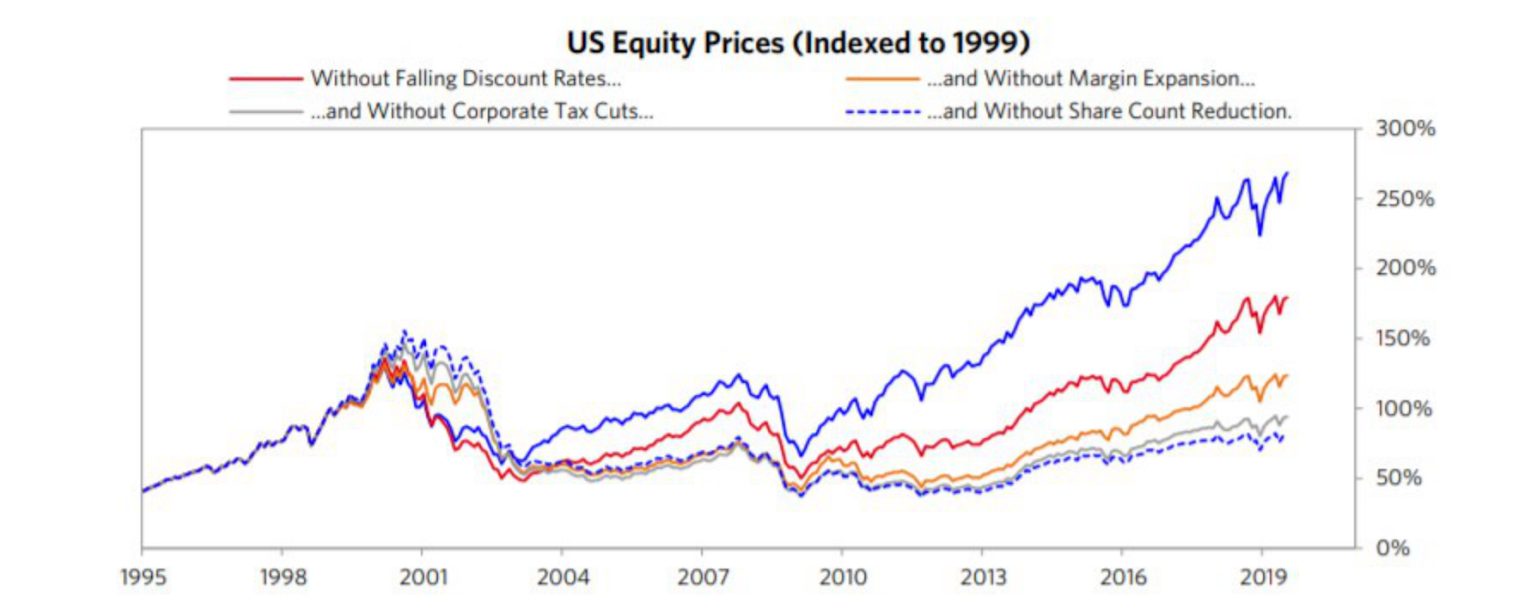

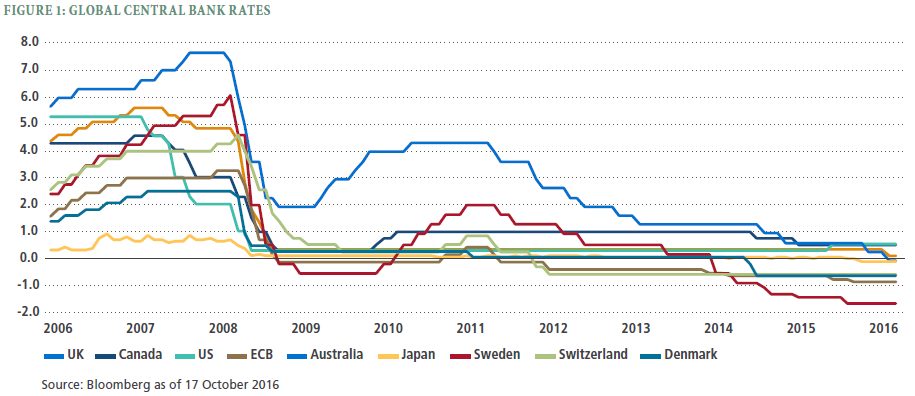

- Überbewertung: Es gibt mehrere fundamentale Faktoren, die die Schweizer Wirtschaft und ihren Immobiliensektor unterstützen. Obwohl das BIP-Wachstum, der steigende Tourismus und die jugendliche Demografie auf langfristige Stabilität und Wachstum hindeuten, sollten wir die Auswirkungen negativer Zinssätze auf die Immobilienbewertungen nicht übersehen. Der extrem niedrige Zinssatz hat es ermöglicht, sehr billiges Geld zu leihen und in andere Vermögenswerte zu investieren, die eine höhere Rendite erzielen (z. B. Immobilien, mit Ausnahme von Vermögenswerten, die unter dem Radar der Big Player stehen). Infolgedessen kann ein erheblicher Teil der Wertsteigerung von Immobilien im letzten Jahrzehnt auf schuldengetriebene Investitionsentscheidungen zurückgeführt werden. Wie Abbildung 1 unten zeigt, ist der grösste Teil des Wachstums in den USA in letzter Zeit auf eine günstige Geld- und Fiskalpolitik zurückzuführen. Angesichts der Synchronisation der Zinssätze in den Industrieländern (Abbildung 2) kann man den Trend mit Gewissheit auf andere Länder übertragen. Infolgedessen untergräbt die Wertinflation im Immobiliensektor die Sicherheitsspanne für Anleger und stellt somit einen unbestreitbaren Gegenwind dar, um für Anleger eine Rendite zu erzielen.

- Verwaltungskosten: Immobilien erfordern Verwaltung. Dies lässt sich nicht leugnen. Während Anleger möglicherweise nicht direkt dafür bezahlen (wie z. B. bei einem Buy-to-Let regelmässig aus ihrer Tasche), bleiben diese Kosten bestehen und werden vom investierten Kapital abgezogen. Zusätzlich müssen die Fondsmanager selbst bezahlt werden. Aus diesem Grund weisen Immobilienfonds tendenziell eine höhere Gesamtkostenquote (TER) auf als Aktien- oder Rentenfonds, die häufig 1% übersteigt. Wie wir wissen, stellen Gebühren eine ernsthafte Erosion des Investitionswerts dar, und daher müssen sich Anleger fragen, ob die höhere TER durch eine überlegene Wertentwicklung ausgeglichen werden kann.

- Spekulative Kräfte: Immobilienfonds wurden ursprünglich als stabiles Ertragsinstrument für risikoaverse Anleger geschaffen, die sich am Immobilienmarkt engagieren wollten. Aber seit negative Zinssätze die Immobilienbewertungen in die Höhe getrieben haben, sind solche Fonds zu einem Instrument des Kapitalgewinnspiels geworden, und Massen spekulativer Anleger streben eine schnelle Rendite an. Dies erhöht die Bewertung weiter und verringert die Sicherheitsmarge, wodurch sie zu einer weniger attraktiven Anlageklasse werden. Darüber hinaus stehen wir am Rande der Spitzenbewertung und nähern uns dem nächsten Paradigmenwechsel in der Investmentwelt. Folglich birgt der blinde Markteintritt ein hohes Abwärtsrisiko für Ihr Kapital.

Abbildung 1. Die Auswirkungen einer günstigen Geld- und Fiskalpolitik auf die US-Wirtschaft

(Quelle: Ray Dalio)

Abbildung 2. Die synchrone Zinsbewegung in den Industrieländern seit 2006

(Quelle: PIMCO)

Wie wählen Sie den für Sie geeigneten Immobilienfonds aus?

Es stehen buchstäblich Hunderte von Immobilienfonds auf der ganzen Welt zur Auswahl, sodass sich Anleger leicht den Überblick verlieren können. Es gibt jedoch einige Schlüsselprinzipien, die, wenn sie eingehalten werden, die Anleger vor vermeidbaren und äusserst kostspieligen Fehlern schützen.

- Wählen Sie immer einen börsennotierten Fonds: Private nicht börsennotierte Fonds können zwar lukrativ sein, haben jedoch eine schlechte Liquidität und sind nicht für Anleger geeignet, die einen schnellen Zugang zu ihrem Geld wünschen. Börsennotierte Fonds hingegen können schnell verkauft werden (ETFs werden sofort während der Handelszeiten verkauft).

- Vermeiden Sie zyklische Sektoren: Einige Marktsektoren sind anfälliger für den Konjunkturzyklus (d.h. zyklisch) als andere. Zum Beispiel schneiden Einkaufszentren und Luxusmarken bei steigender Wirtschaft tendenziell gut ab, in Rezessionen jedoch schlecht. Auf der anderen Seite schneiden Wohneinheiten und Gesundheitsimmobilien unabhängig von der allgemeinen Wirtschaftslage gut ab und liefern daher eher konsistente Renditen.

- Suchen Sie nach Top-Performern: Es gibt einige Fonds, die ihre Mitbewerber durchweg übertreffen. Sie werden von Branchenführern verwaltet, die nachweislich zweistellige Renditen erzielen (oft über ein Jahrzehnt oder länger) und sich damit von Neulingen auf dem Markt abheben.

- Vermeiden Sie Neulinge: Dies ist die Kehrseite der Medaille von #3. Während die Wertentwicklung in der Vergangenheit möglicherweise nicht auf die Zukunft hinweist, ist sie ein aussagekräftiger Indikator. Neuankömmlinge ohne Erfolgsbilanz stellen ein grösseres Risiko dar und werden daher am besten vermieden, es sei denn, ein Investor hat eine persönliche Beziehung und eine tiefe Überzeugung zum Gründer.

- Langfristig investieren: Immobilien haben in den letzten Jahrzehnten hervorragende Renditen für Investoren erzielt, und dank der steigenden Bevölkerung und der Verstädterung dürfte sich dies fortsetzen. Die Wirtschaft ist jedoch zyklisch und kurzfristige Schwankungen können einige Anleger in die Knie zwingen. Nur mit einer langfristigen Mentalität können Anleger wirklich von den enormen Kräften profitieren, die Immobilieninvestitionen mit sich bringen können.

Die langfristige Sicht

Immobilienfonds können ein stabiles passives Einkommen bei angemessenen Kapitalrenditen bieten. Anleger müssen ihre Ziele jedoch klar fokussieren und eine gründliche Analyse der zugrunde liegenden Vermögenswerte durchführen, indem sie beurteilen, wie gut sie auf sein spezifisches Profil und seine Ziele abgestimmt sind.

Ebenso sollte man die makroökonomischen Bedingungen und die Auswirkungen der Zinssätze auf die Immobilienbewertungen nicht aus den Augen verlieren. Bei korrekter Ausführung bleiben Immobilien jedoch eine reichhaltige Anlageklasse, auf die man sich langfristig verlassen kann.

Wir empfehlen den Anlegern ausserdem, sich mit anderen Arten von Vermögenswerten vertraut zu machen, da vergleichende Erkenntnisse die Wahrscheinlichkeit einer erfolgreichen Auswahl von Vermögenswerten erhöhen können, wodurch die Diversifizierung des Portfolios weitaus reibungsloser und weniger riskant wird.