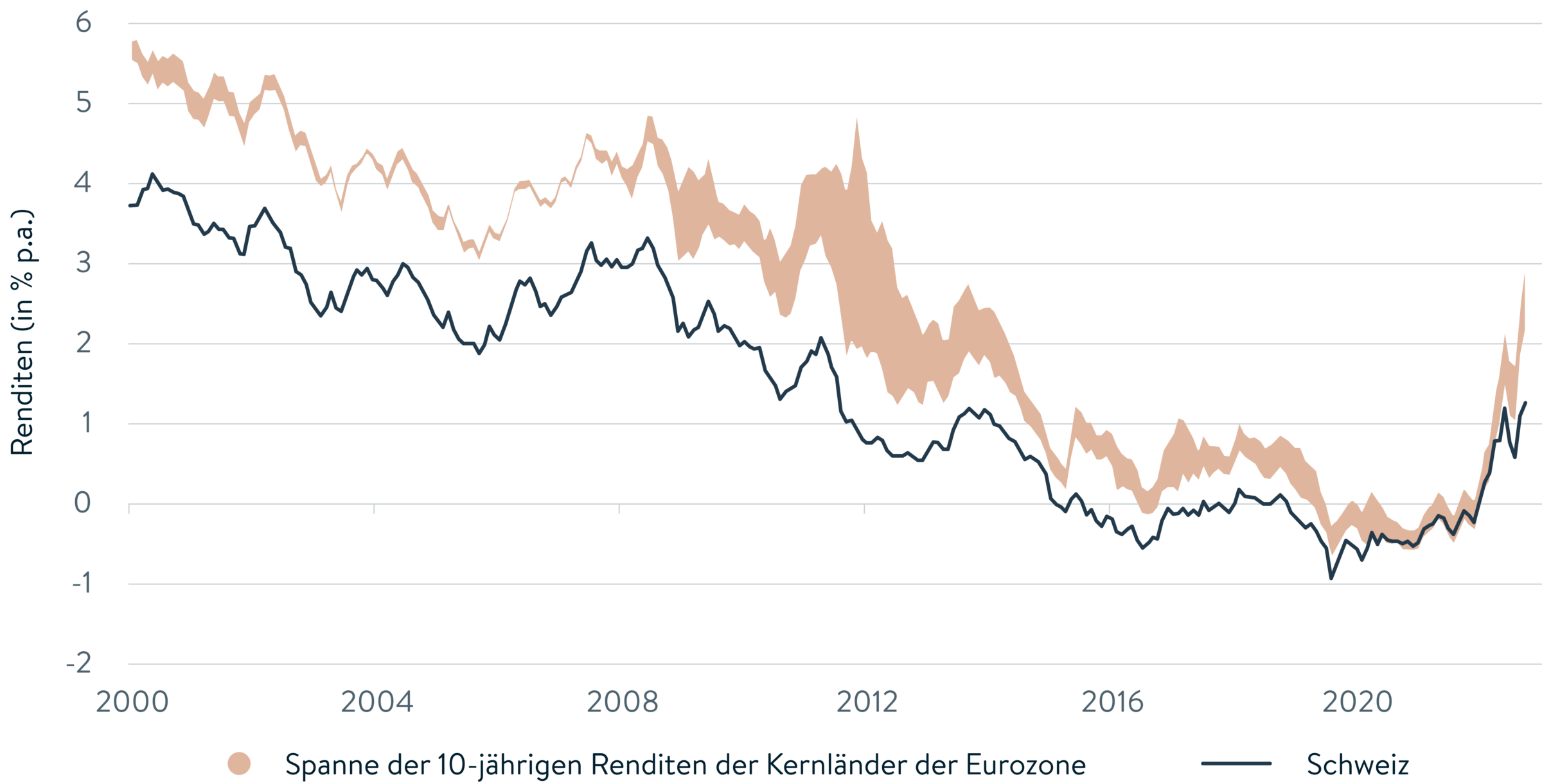

Obwohl steigende Zinsen in der Schweiz ein neues Phänomen zu sein scheinen, hat sich bereits zu Beginn des Jahres 2020 die Wende eines 20-jährigen Abwärtstrends abgezeichnet. Der Grund dafür war die Erkenntnis des Marktes, insbesondere jenes für Staatsanleihen, dass die Ära der ultra-niedrigen Zinssätze mit dem Abklingen der Coronavirus-Pandemie zu Ende gehen würde. Es wurde erwartet, dass die Inflation mit dem Anziehen der Wirtschaftstätigkeit steigt, was zu einem Anstieg der Zinsen führen würde.

Einmal mehr hat sich der Markt als zuverlässiger Indikator für die zukünftige Entwicklung von Inflation und Zinsen erwiesen.

Renditen für 10-jährige Staatsanleihen in Europa und der Schweiz (in % p.a.)

Quelle: Credit Suisse

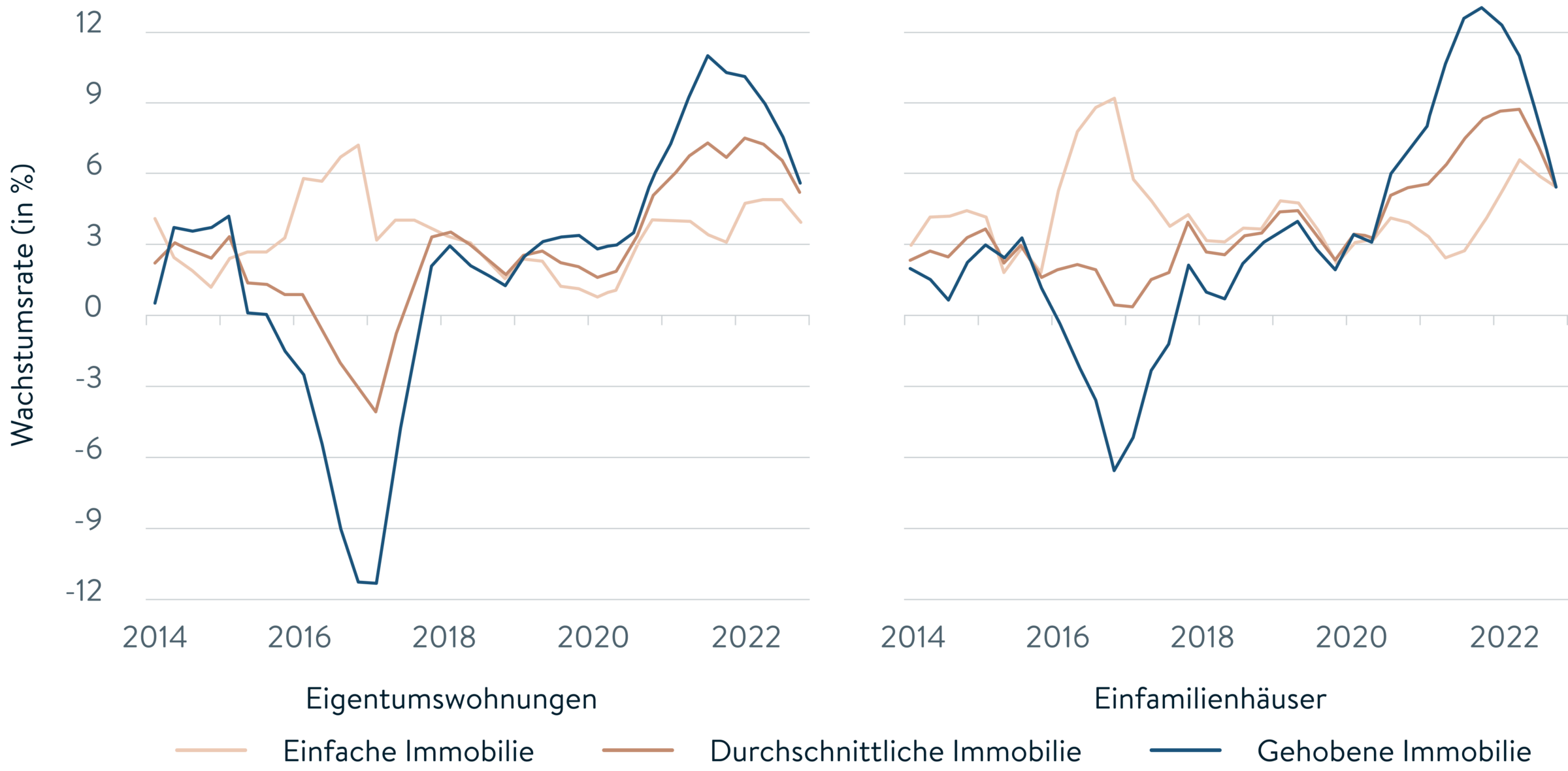

Trotz der weit verbreiteten Überzeugung, dass die Zinssätze eine bedeutende Rolle bei der Bestimmung der Preise für Schweizer Wohnimmobilien spielen, stiegen diese Preise bis zum letzten Quartal 2022 weiter an, bevor sich das Wachstum deutlich verlangsamte.

Jährliche Wachstumsrate von Schweizer Immobilien nach Preissegment

Quelle: Credit Suisse

Es stellt sich also die Frage, ob die Fremdkapitalkosten der Investoren keinen Einfluss mehr auf den Immobilienwert haben. In Wahrheit sind die Finanzierungskosten für den Kauf von Wohnimmobilien seit 2020 und unter Berücksichtigung der Inflation drastisch gesunken. Bei einer Inflation von 3,4% und 10-jährigen Festhypotheken zu 3,08% kann der Schweizer Hauskäufer also zu einem leicht negativen Realzins, d.h. inflationsbereinigt, ein Darlehen aufnehmen.

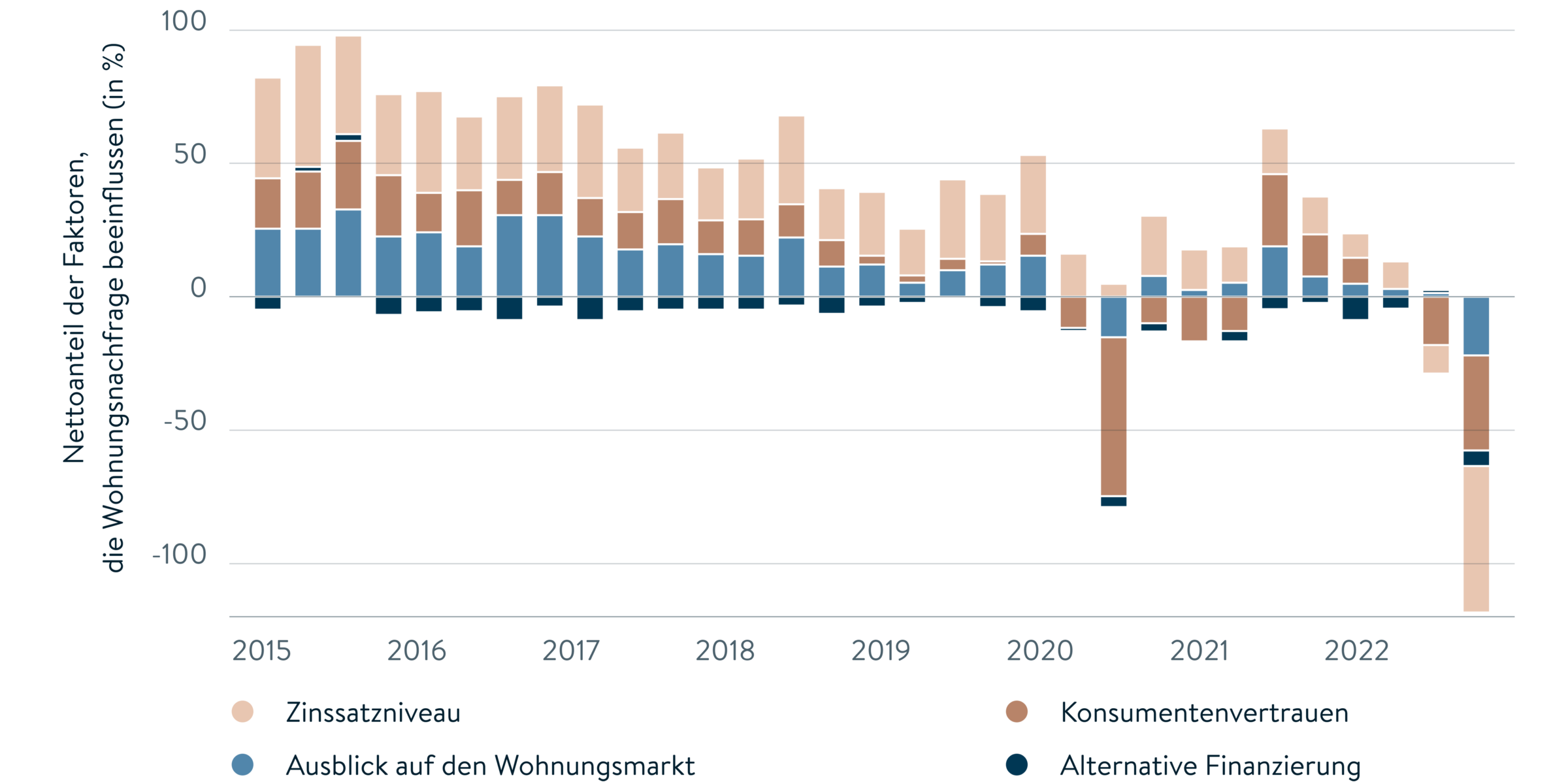

Müssten die Wohnimmobilienpreise in der Schweiz also nicht geradezu explodieren, statt an Schwung zu verlieren? Es scheint, dass die Zinssätze nicht der einzige Wertbestimmungsfaktor für den Schweizer Wohnungsmarkt sind, vielleicht nicht einmal der wichtigste. Wie die folgende Grafik zeigt, hatte das Vertrauen der Käufer in den Immobilienmarkt und in die allgemeine Wirtschaftslage einen fast ebenso grossen Einfluss und war manchmal sogar der dominierende Faktor. Die Daten beziehen sich zwar auf die Eurozone, gelten aber im Allgemeinen für alle Wohnimmobilienmärkte.

Treibende Faktoren der Nachfrage auf dem Wohnungsmarkt der Eurozone

Quelle: Financial Times

Nichtsdestotrotz gibt die Financial Times an, dass der aktuelle Abschwung „durch höhere Zinssätze“ vorangetrieben wird. Wir bei Le Bijou sind der Meinung, dass die Dinge mit dieser Aussage zu sehr vereinfacht werden, was selbst aus der Grafik der Zeitung hervorgeht.

Wir haben in den Pandemie-Lockdowns des Jahres 2020 erlebt, wie die Immobilienpreise trotz extrem niedriger oder sogar negativer Zinssätze fast überall eingebrochen sind. Das Diagramm führt diesen Abschwung auf einen plötzlichen und starken Einbruch des Käufervertrauens zurück. Bei der aktuellen Wirtschaftsflaute ist das geringe Vertrauen nur geringfügig unbedeutender als die hohen Zinssätze.

Darüber hinaus sind die realen, inflationsbereinigten Zinssätze, wie bereits erwähnt, negativ. Das bedeutet, dass die Kreditgeber de facto die Kreditnehmer bezahlen. Infolgedessen sollten die Fremdkapitalkosten derzeit keinen wesentlichen Faktor bei den Immobilienpreisen darstellen. Dass sie es dennoch tun, ist auf eine falsche Wahrnehmung und, wie wir gleich erörtern werden, auf Angst zurückzuführen.

Ein Aspekt, den die Financial Times nicht berücksichtigt hat, ist die quantitative Lockerung (Quantitative Easing auf Englisch). Dies war ein beispielloser Versuch, nach der Grossen Finanzkrise (2007–08) und während der Corona-Lockdowns im Jahr 2020 eine Rezession zu vermeiden. Zwischen März 2009 und März 2022 haben die Zentralbanken ihre schwächelnden Volkswirtschaften aktiv unterstützt, indem sie Obligationen und andere Wertpapiere im Wert von fast USD 20 Milliarden kauften.

Dieses Mass an Grosszügigkeit hat praktisch jede Anlageklasse zu neuen Preishöchstständen getrieben, einschliesslich Wohnimmobilien. Die durchschnittlichen Kosten eines Einfamilienhauses in der Schweiz sind in den letzten 10 Jahren um 44% gestiegen und haben sich seit dem Jahr 2000 mehr als verdoppelt.

Seit Anfang 2022 haben die Zentralbanken das Tempo der quantitativen Lockerung verlangsamt oder sogar gestoppt. In einigen Fällen haben sie begonnen, die Anleihekäufe zurückzufahren, indem sie manche Obligationen auslaufen lassen, ohne sie zu ersetzen, was als „quantitative Straffung" (Quantitative Tightening - QT) bezeichnet wird.

Obwohl steigende Zinssätze ein fester Bestandteil von QT sind, ist das eigentliche Ziel, insbesondere in den USA, die Herbeiführung einer Rezession in den führenden Volkswirtschaften. Angesichts des anhaltend starken Konsumentenvertrauens in der Schweiz und in den USA hofft man jedoch, dass die Rezession nur von kurzer Dauer ist und geringfügig ausfallen wird.

Die Aussichten in der EU sind ähnlich optimistisch. Das Wirtschaftswachstum in der Schweiz wird sich im Jahr 2023 voraussichtlich verlangsamen, eine Rezession wird jedoch nicht erwartet.

Diese Beobachtungen deuten darauf hin, dass die Zinssätze im laufenden Jahr voraussichtlich kein grosses Problem für die Schweizer Immobilienpreise darstellen werden. Stattdessen scheint das Vertrauen der Käufer der dominierende Faktor zu sein, der aufgrund des Einflusses nicht quantifizierbarer Faktoren wie der Länge und des Ausgangs des Krieges in der Ukraine, den Energiepreisen und sogar des Wetters schwer vorherzusagen ist.

Der Krieg in der Ukraine ist wahrscheinlich der wichtigste Faktor, aber auch ein zweischneidiges Schwert. Einerseits wird das Vertrauen der Käufer mit zunehmender Dauer des Krieges beeinträchtigt, wenn nicht gar zerstört. Andererseits würde eine schnelle Einigung zugunsten der Ukraine das Vertrauen stärken, die Schweizerische Nationalbank jedoch aufgrund des daraus resultierenden Konsum- und Inflationsschubs dazu veranlassen, die Zinssätze weiter zu erhöhen.

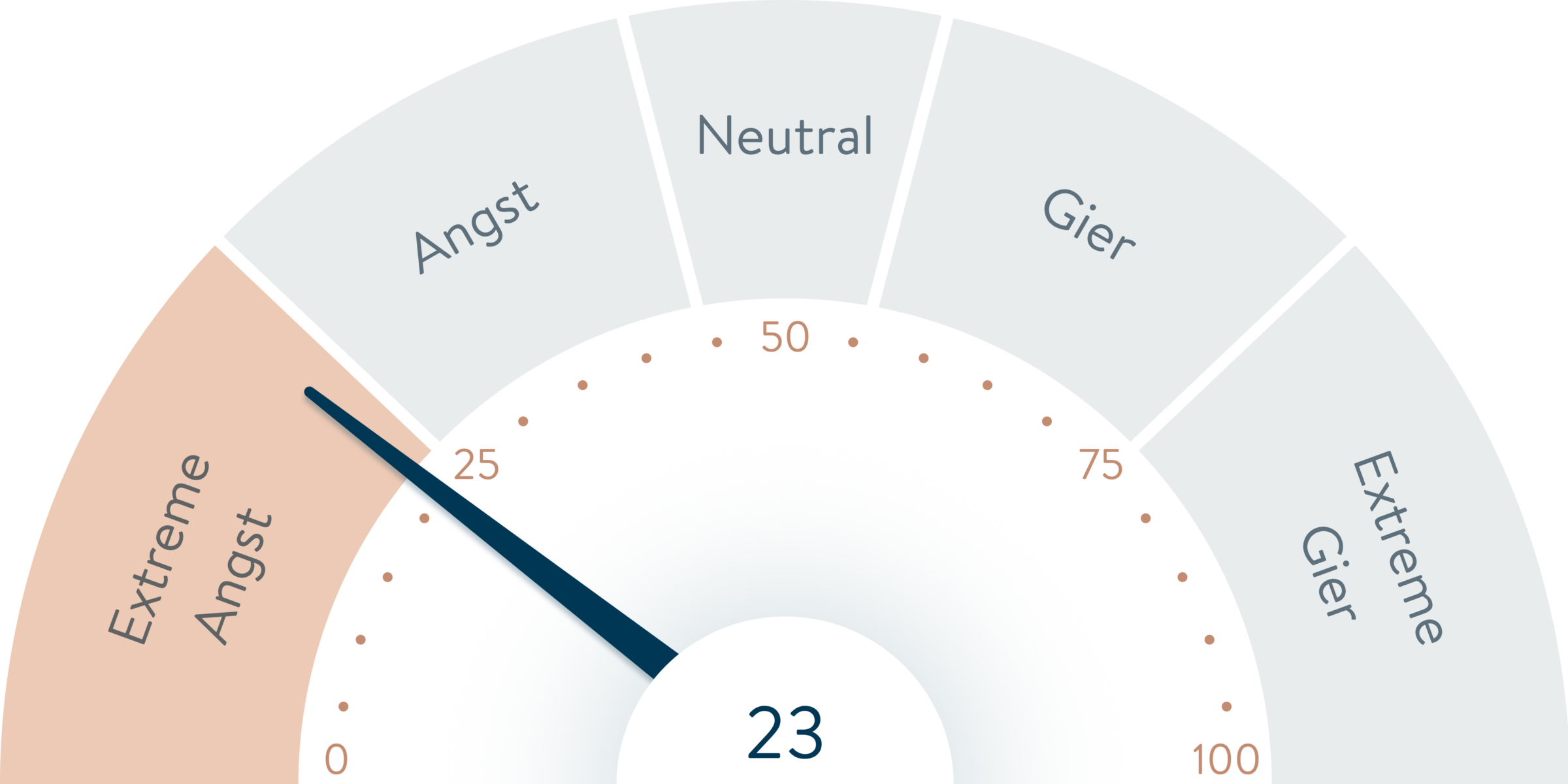

Macht all dies den Schweizer Immobilienmarkt unattraktiv? Wie der jüngste Fear and Greed Index von CNN Business zeigt, ist die Angst unbestritten hoch. Der Index misst eine Kombination aus verschiedenen Trends am US-Aktienmarkt und ist aufgrund der Dominanz der weltweiten Anlegerstimmung in allen öffentlich gehandelten Anlageklassen relevant.

Fear & Greed Index März 2022

Quelle: CNN Business

Die aktuellen Zahlen bedeuten für Immobilienkäufer also gute Nachrichten, denn nach den Worten von Warren Buffett, dem Vorsitzenden von Berkshire Hathaway, Inc. und dem bedeutendsten Investor aller Zeiten, lautet das richtige Ziel eines jeden langfristigen Investors: „Sei ängstlich, wenn andere gierig sind, und sei nur dann gierig, wenn andere ängstlich sind."

Und das ist genau das Leitmotiv, dem wir von Le Bijou in allem, was wir tun, folgen.