Sie haben es also endlich geschafft: das grosse, fette, siebenstellige Bankkonto. 1M! Für diejenigen, die das Privileg haben, dieses Guthaben auf ihrem Konto zu sehen, ist der Nervenkitzel sowohl berauschend als auch beängstigend. Einerseits freuen Sie sich über die Aufnahme in den weltweiten 0,6% -Club. Auf der anderen Seite sind Sie jetzt damit beschäftigt, Ihr Vermögen zu erhalten und zu vergrössern. Verständlicherweise unterscheidet sich die Verwaltung von 1 Million (CHF, EUR oder USD) stark von der Verwaltung von 100.000.

In diesem Artikel erfahren Sie von jemandem, der über jahrelange Erfahrung im Verwalten und Erweitern eines erfolgreichen persönlichen Multi-Millionen-Dollar-Portfolios verfügt, wie Sie Ihre 1.000.000 (CHF/EUR/USD) verwalten.

Siehe auch:

- Investieren von 100K: Grundprinzipien, Chancen und Risiken im Überblick

- Investieren von 200K: So finden Sie zufriedenstellende Renditen

- Risikoarme Anlagen in der Schweiz: Wie Sie Renditen über Null erzielen

Die Philosophie des Reichtums

Es ist wichtig, einen Schritt zurückzugehen und zu verstehen, was Reichtum ist und wo seine Grenzen liegen.

Erstens kann Ihnen Reichtum weder zeit noch gesundheit verschaffen (einige mögen sogar Glück in diese Kategorie einschliessen). Diese sind den Gesetzen der Physik, die unsere Welt regieren, inhärent. Keine Menge an Geld, Aktien oder Immobilien kann diese Tatsache ändern.

Davon abgesehen ist Reichtum ein wichtiger moderator in Ihrem Leben. Er ermöglicht es Ihnen, Ihre Ziele mit Leichtigkeit und minimaler Frustration zu erreichen und erhöht so Ihre Lebensfreude. Es ist auch ein Enabler der zwischenmenschlichen Interaktion, der Ihr persönliches Wohlbefinden steigert.

Wenn Reichtum als Vermittler betrachtet wird (und nicht als Endziel), lautet die natürliche Frage: "Was ist das Endziel?" Leider gibt es keine allgemeingültige Antwort darauf - es ist für jeden Einzelnen so persönlich wie ein Fingerabdruck. Wenn Sie jedoch Ihr Endziel verstehen, können Sie Ihre Anlageziele besser einschätzen und dadurch Ihr Kapital strategisch einsetzen.

Die 4 Prinzipien von globalen Investitionen und Investitionen in der Schweiz

Zu diesem Thema wurden Bücher geschrieben, die so viel wie Steine wiegen. Es gibt viel Fachliteratur und akademische Literatur, die sich zum Teil deutlich widersprechen. Wir haben sie in 4 leicht zu merkende Prinzipien heruntergebrochen, die für jedes Investitionsszenario relevant sind.

- Verlieren Sie kein Geld: Dies ist die Regel Nummer 1 für Warren Buffett und das ist etwas, das mir am Herzen liegt. Investieren Sie niemals in ein Unternehmen, bei dem ein hohes Risiko eines dauerhaften Kapitalverlusts besteht. Dies bezieht sich auf Projekte (oder Unternehmen) mit zugrunde liegenden strukturellen Mängeln, die sie eines Tages ausser Betrieb setzen könnten, anstatt nur vorübergehende Bewertungsschwankungen zu verursachen. Schliesslich kann jeder prozentuale Gewinn vorübergehend sein, während ein Verlust von 100% dauerhaft ist.

- Vergessen Sie Regel 1 nicht: Die Idee, niemals Geld zu verlieren, ist so wichtig, dass es sich lohnt, sie mit einer eigenen Regel zu verstärken.

- Langsam und stetig gewinnt man: Hier ist ein Rätsel. Welche Investition bringt eine höhere Rendite: 5% für 10 Jahre oder 10% für 10 Jahre, aber mit einem Marktrückgang von 35% in der Mitte? Ja, Sie haben es richtig erraten, eine konstante jährliche Rendite von 5% triumphiert. Dies ist eine einfache mathematische Realität: Prozentuale Gewinne und Verluste sind nicht gleich. Ein Verlust von 50% erfordert einen Gewinn von 100%, um wieder die Gewinnschwelle zu erreichen. Denken Sie immer daran.

- Selbsterbauung ist der einzige Weg, um zu überleben und zu gedeihen: Es gibt möglicherweise mehr als ein nur paar Personen und Firmen, die bereit sind, Ihnen bei der Verwaltung Ihres Vermögens zu helfen. Die Wahrheit ist jedoch, dass niemandem Ihre Interessen mehr am Herzen liegen als Ihnen selbst. Daher ist es wichtig, sich über Investitionen zu informieren, damit Sie auch dann, wenn Sie Ihr Kapital einem Fachmann anvertrauen, über das Know-how verfügen, um diesem dauerhaft sein bestes Können abzuverlangen.

Das Vermögens-Playbook: Wie man 1 Million investiert

Jetzt, da Sie mit den Prinzipien des Investierens vertraut sind, ist es Zeit, sie in die Praxis umzusetzen. In diesem Playbook-Abschnitt erfahren Sie, wie.

Zweck & Ziele

Es mag sich nach einem Klischee anhören, aber zu investieren, ohne ein Ziel vor Augen zu haben, ist wie zu einem unbekannten Ziel zu segeln. Sie werden nicht wissen, wann oder ob Sie Ihr Ziel erreicht haben. Daher ist es wichtig zu wissen, wie Ihr Portfolio in Zukunft aussehen soll.

Auf der einfachsten Ebene gibt es zwei Schlüsselfunktionen eines Portfolios:

- Nachhaltiges und steigendes Einkommen zu generieren -> Dies ist ideal, wenn Sie von einer passiven Einkommensquelle leben und finanzielle Unabhängigkeit erlangen möchten. Bei einer Rendite von 5% und einer Million werden Sie jedes Jahr 50.000 an Einkünften erzielen, was Sie in Richtung finanzieller Unabhängigkeit treiben kann.

- Reales Wachstum des Kapitalwerts des Portfolios erzielen -> Dies dient in der Regel dazu, einen beträchtlichen Betrag für ein bestimmtes zukünftiges Unterfangen (z. B. Hauskauf, Bildung) zu generieren.

Je nachdem, welches Ziel Sie verfolgen, hat dies unterschiedliche Auswirkungen auf die Asset-Allokation. Beispielsweise würden einkommensorientierte Anleger mehr Kapital in einkommensgenerierende Vermögenswerte investieren (festverzinsliche Wertpapiere, Dividendenaktien), während wachstumsorientierte Anleger in Aktien mit hohem Wachstumspotenzial investieren würden.

Definieren Sie Ihren Zeithorizont

Möchten Sie Ihr Ziel in 5, 10, 20 oder nur 2 Jahren erreichen? Ihr Zeithorizont ist entscheidend für die Auswahl Ihrer Asset-Allokation. Im Allgemeinen gilt: Je schneller Sie eine bestimmte Leistung erzielen möchten, desto höher muss die Rendite sein, und desto höher ist das Risikoniveau. Infolgedessen ist Ihr Zeithorizont direkt mit dem Risiko verbunden, das Sie eingehen müssen.

Ein guter Benchmark wäre die langfristige Durchschnittsrendite des Swiss Market Index, der in den letzten 30 Jahren eine durchschnittliche jährliche Gesamtrendite von 5,82% erzielt hat. Bei dieser Rate würde sich Ihr Portfolio alle 12 Jahre verdoppeln.

Der allgemeine Ratschlag auf 1M-Ebene lautet, das Portfolio einfach von selbst wachsen zu lassen und es so wenig wie möglich zu stören. Auf diese Weise können Sie die volle Wirkung des jährlichen Wachstums geniessen und einfach die Zeit die ganze harte Arbeit erledigen lassen.

Wählen Sie die richtige Struktur

Sollten Sie über Ihre Altersvorsorge in ein steuerlich begünstigtes Konto oder ein allgemeines Anlagekonto investieren? Dies mag trivial klingen, aber diese Varianten wirken sich tatsächlich und erheblich auf die Wertentwicklung des Portfolios aus, da sie unterschiedliche steuerliche Auswirkungen haben.

Es gibt verschiedene steuerbegünstigte Konten (Konten der 2. und 3. Säule in der Schweiz), die von Regierungen eingerichtet wurden, um die Menschen zum Sparen und Investieren zu ermutigen. Sie haben entweder keine oder eine latente Steuerschuld, wodurch Ihr Portfolio in der Zwischenzeit steuerfrei wachsen kann. Nutzten Sie das!

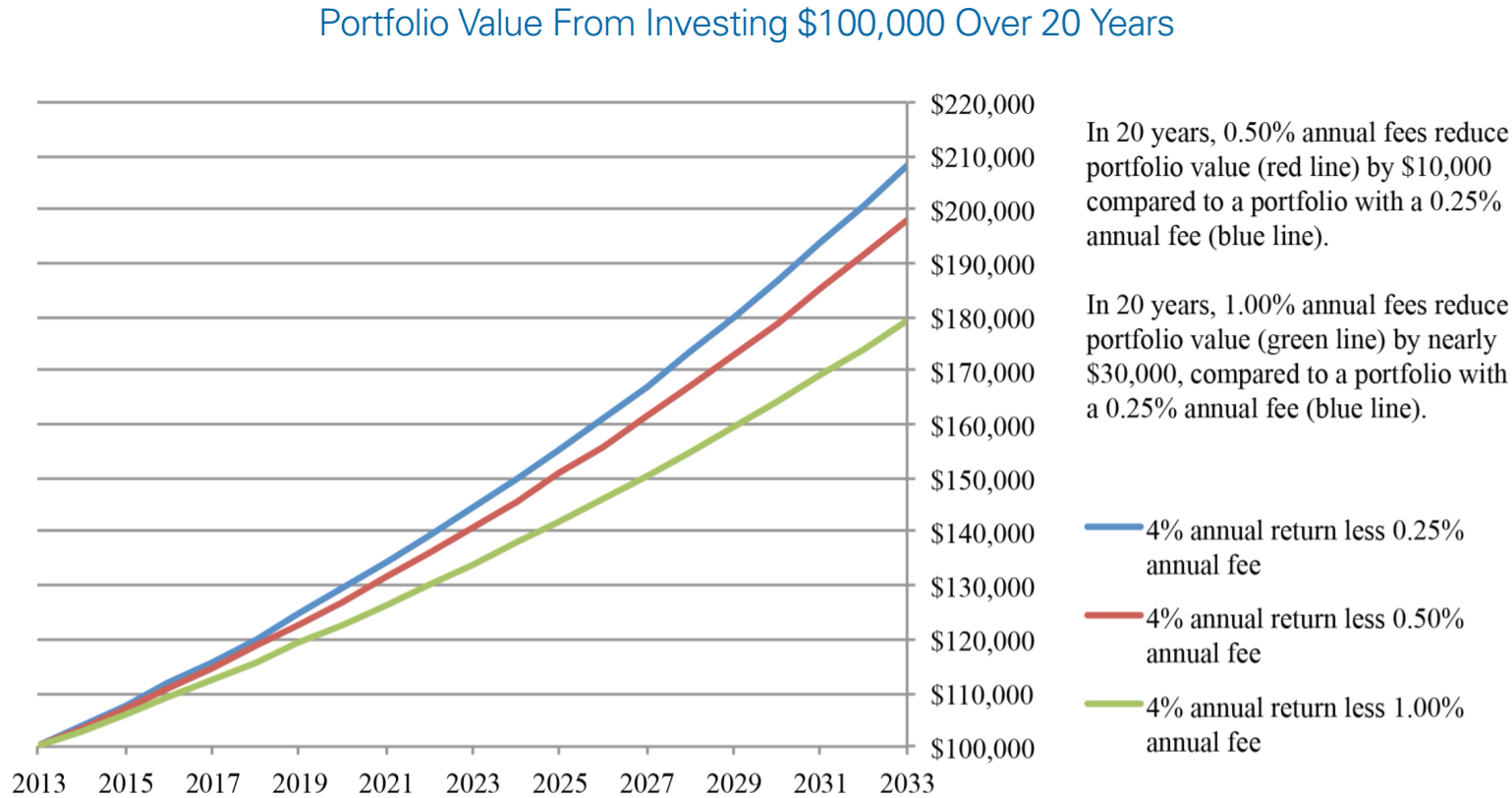

Sie ignorieren immer noch die Auswirkungen der Besteuerung auf Ihr Portfolio? Es wurde festgestellt, dass selbst eine zusätzliche Gebühr von nur 1% die langfristige Wertentwicklung des Portfolios nachhaltig beeinträchtigen kann. Stellen Sie sich den Effekt einer Kapitalertragsteuer von 25% vor!

Steuern sind echte Ausgaben, die Ihr Portfolio belasten. Mit der richtigen Struktur können Sie Ihr Kapital auf die steuerlich effizienteste Art und Weise steigern und die maximale Wirkung der Aufzinsung nutzen. Sogar eine Einsparung von 1% kann einen enormen Langzeiteffekt haben, wie oben dargestellt. Wählen Sie also mit Bedacht aus.

Setzen Sie nicht alles auf eine Karte

Das alte Sprichwort „Niemals alles auf eine Karte setzen“ bleibt das oberste Gebot in der Welt des Investierens, auch wenn es um die Anlage in Schweizer Franken geht, die als eine der stabilsten Währungen der Welt gilt.

Diversifikation bedeutet einfach eine Auswahl von Vermögenswerten mit unkorreliertem Risiko-Ertragsprofil. Zum Beispiel bedeutet das Hinzufügen von etwas Gold zu einem Nur-Aktien-Profil, dass das Gold beim Absturz von Aktien an Wert zunehmen sollte (aufgrund seines Status als sichere Anlage). Nachforschungen haben ergeben, dass bei einer Platzierung von 20 vollständig unkorrelierten Vermögenswerten in einem Portfolio das Risiko einer langfristigen Wertminderung gering ist, da Verluste in einem Bereich durch Gewinne in anderen Bereichen mehr als ausgeglichen würden.

Diversifikation heisst auch, ein weitreichendes Portfolio aufzubauen. Vielleicht kennen Sie den lokalen Schweizer Markt in- und auswendig, aber es hilft Ihnen nicht, wenn die Beziehungen zwischen der EU und der Schweiz zusammenbrechen und Ihr gesamtes Vermögen in der Schweiz verbleibt. Indem Sie weltweit in Vermögenswerte investieren, können Sie das Risiko, nur in einer bestimmten geografischen Lage zu investieren, verringern.

Hier sind 3 einfache Möglichkeiten, um Ihre Asset-Allokation und Geografie zu diversifizieren:

- Verwenden Sie einen Multi-Manager-Fonds mit mehreren Anlageklassen.

- Kaufen Sie eine Auswahl an geografischen und anlageklassenspezifischen ETFs.

- Kaufen Sie einen internationalen Indexfonds (z.B. FTSE World Index).

Diversifikation reduziert die Volatilität des Portfolios, was für ein langfristiges Wachstum unerlässlich ist.

Ein Nebeneffekt der Diversifikation ist die Neuausrichtung des Portfolios. Aufgrund ständiger Änderungen der zugrunde liegenden Bewertung von Vermögenswerten in einem Portfolio kann die optimale Asset-Allokation langfristig niemals aufrechterhalten werden. Es ist daher wichtig, regelmässig Anpassungen (durch Kauf und Verkauf) vorzunehmen, um zu dieser optimalen Allokation zurückzukehren. Aufgrund des Aufwands und der Gebühren, die möglicherweise anfallen, wird empfohlen, die Neuausrichtung nicht mehr als zweimal pro Jahr vorzunehmen.

Vorsicht vor Gebühren & Kosten

Wir haben den nachteiligen Effekt von Gebühren auf die langfristige Wertentwicklung eines Portfolios bereits früher gesehen: Eine Gebühr von 0,75% wird den endgültigen Wert des Portfolios am Ende eines Zeitraums von 20 Jahren um 17% reduzieren.

Es versteht sich von selbst, dass Massnahmen zur Gebührenminimierung in Betracht gezogen werden sollten. Hier sind 3 leicht zu merkende Techniken:

- Verwenden Sie eine Plattform mit festen Gebühren anstelle einer Plattform, die auf dem Prozentsatz des Nettoinventarwerts basiert.

- Verwenden Sie kostengünstige Indexfonds (Gebühren von höchstens 0,25% pro Jahr), es sei denn, der aktive Manager weist langfristig eine über dem Markt liegende Performance auf. Denken Sie daran, auch das kann sehr schnell umschlagen, wie Neil Woodford dieses Jahr illustriert hat.

- Handeln Sie nicht zu viel- sobald Sie investiert haben (vermutlich unter Ausnutzung des Durchschnittskosteneffekts), sollten Sie sich einfach zurücklehnen und den Markt die ganze harte Arbeit machen lassen.

Berater, Vermögensverwalter oder selbst machen?

Sobald Sie die 1.000.000-Marke erreicht haben, wird es nicht an Experten mangeln, die gerne einen Teil Ihrer Zeit für die Beratung oder Verwaltung Ihres Vermögens in Anspruch nehmen möchten. Geld hat schliesslich die magnetische Eigenschaft, mehr Geld anzuziehen.

Irgendwann müssen Sie eine Entscheidung darüber treffen, wie Ihr Portfolio verwaltet wird. Es gibt 3 Hauptwege:

- Selbst machen

- Vermögensverwalter

- Berater

Selbstmachen ist einfach und kostenlos. Sie treffen alle Anlageentscheidungen selbst und führen diese dann aus. Die Technologie hat den Handel so viel einfacher gemacht, dass Privatanleger heute auf professionelle Handelstools zugreifen können, die lediglich etwas teurer sind als ihr morgentlicher Kaffee. Der Vorteil ist, dass es kostenlos ist und Sie immer Ihre eigenen Interessen im Mittelpunkt haben.

Sie müssen jedoch ein gutes Verständnis des Marktes sowie einen klaren Kopf haben und Zeit für Ihr Portfolio aufwenden. Meiner Meinung nach ist dies die beste Portfolioverwaltungstechnik, da niemand anderes grösseres Interesse an Ihnen hat als Sie selbst.

Vermögensverwalter hingegen übernehmen Ihr Portfolio und treffen alle Anlage- und Handelsentscheidungen in Ihrem Namen. Der Vorteil dieser Vereinbarung ist, dass Sie Zeit sparen und professionelles Fachwissen in das Portfoliomanagement einfliessen lassen. Dies kann jedoch ein teurer Ansatz sein (Gebühren beginnen bei 1% pro Jahr) und deren Hauptanreiz ist die Maximierung des Umsatzes für sich selbst, anstatt das beste Ergebnis für Sie zu erzielen.

Berater sitzen irgendwo zwischen Selbstmachen und Vermögensverwaltern. Sie bieten professionelle Expertise, um Investoren zu beraten, wo und wie sie investieren sollen. Die endgültige Entscheidung liegt jedoch in den Händen der Anleger, die solche Ratschläge annehmen oder ignorieren können. Berater können in Form von Freunden informell sein oder formelle Finanzberater, die von den zuständigen Behörden reguliert werden. Formelle Beratung kostet in der Regel 200 bis 500 US-Dollar pro Stunde.

Halten Sie immer etwas Pulver trocken (oder Bargeld in Reserve)

Es gibt viele Eigenschaften von Warren Buffett, die zu seinem finanziellen Erfolg beitragen. In erster Linie ist es seine Geduld und Bereitschaft, über einen längeren Zeitraum grosse Mengen an Bargeld zu halten. Bargeld ist das, was beim Investieren als „trockenes Pulver“ bezeichnet wird, da Sie es bei Bedarf einsetzen (oder „abfeuern“) können.

Etwas Bargeld in Ihrem Portfolio zu haben ist immer gut, da sich der Nominalwert von Bargeld nicht ändert und daher als natürliche Absicherung fungiert, die die Volatilität verringert. Der eigentliche Vorteil von Bargeld kommt jedoch in wirtschaftlichen Abschwüngen zum Tragen, wenn die Marktangst die Bewertung von soliden und gut geführten Unternehmen auf irrationale Weise unter ihren inneren Wert drückt. Zu diesem Zeitpunkt könnten Sie diese wundervollen Unternehmen kostengünstig erwerben und so Ihren Sicherheitsspielraum (und damit Ihre Rendite) erhöhen. Buffett verstand die Bedeutung dieses Punktes wirklich und kaufte sich deshalb Ende 2008 aggressiv bei Goldman Sachs und der Bank of America ein.

Halten Sie etwas Pulver trocken, da Sie es möglicherweise schnell benötigen (und es ist besser, es zu haben als nicht)!

Haben Sie Vertrauen in sich & ignorieren Sie all die Störgeräusche

Es gibt nie einen Mangel an Menschen, die versuchen, ihre Meinung so laut wie möglich zu äussern. Leider verbreiten sich diese Meinungen in der digital vernetzten Welt, in der wir heute leben, viel schneller als nötig und füllen die Zeit aus, die die Menschen brauchen, um für sich selbst zu denken.

Mein Rat ist, diese Ablenkungen aus Ihrem Leben zu entfernen, das, was Sie über das Investieren gelernt haben, einzusetzen und auf sich selbst zu hören. Sie verstehen Ihre eigenen Umstände besser als jeder andere und wenn das bedeutet, gegen die Herde zu laufen, dann tun Sie das. Schliesslich hat noch niemand Geld verloren, wenn er nicht auf den neuesten Zug gesprungen ist.

Zu prüfende Investitionsmöglichkeiten

Nachdem wir die Prinzipien und Praktiken des Investierens gut verstanden haben, werden wir uns die verfügbaren Optionen ansehen, um sicherzustellen, dass 1M so hart wie möglich für Sie arbeitet.

Hier finden Sie eine Übersicht über die den Anlegern zur Verfügung stehenden Anlageklassen und deren verschiedene Charakteristiken.

Bareinlage

Übersicht: Einzahlung von Kapital in ein reguliertes Finanzinstitut gegen regelmässige Zinszahlungen.

Kapitalerträge: Keine

Einkommenspotential: Zwischen 0-3% pa je nach Währung und Bedingungen.

Risiken: Kein Risiko, wenn die Einzahlung innerhalb des gesicherten Limits liegt (derzeit CHF 100K pro Person pro Bank)

Liquidität: Hoch, wenn sofort verfügbar, andernfalls kann eine Strafe anfallen.

Transaktionskosten: Keine

Verwaltungskosten: Keine

Mindestinvestition: Keine

Eignung: Geeignet als kurzfristige Aufbewahrungsmöglichkeit für Ihr Portfolio-Trockenpulver. Langfristig ungeeignet, da die Kaufkraft durch die Inflation abnimmt.

Anleihen

Übersicht: Verleih von Kapital an Unternehmen oder Regierungen im Austausch für regelmässige Zinszahlungen.

Kapitalerträge: Null auf den Primärmärkten; auf Sekundärmärkten möglich

Einkommenspotential: Investment-Grade-Anleihen handeln um 3-5% p.a. Junk Bonds bei 8%+.

Risiken: Ungünstige finanzielle Ergebnisse, die zu einem Ausfall der Schuldner bei den Darlehen führen.

Liquidität: In der Regel hoch, da diese Kredite öffentlich gehandelt werden.

Transaktionskosten: Niedrig

Verwaltungskosten: Niedrig

Mindestinvestition: Normalerweise um die 1.000 Dollar

Eignung: Geeignet als einkommensgenerierender Motor eines Portfolios.

Aktien

Übersicht: Direktes oder indirektes Eigentum an öffentlichen Unternehmen.

Kapitalerträge: 8-10% pro Jahr für einen Indexfonds. Signifikanter Aufwärtstrend mit dem richtigen Wachstumsmodell.

Einkommenspotential: 2,5% Dividendenrendite pro Jahr.

Risiken: Ungünstige finanzielle Ergebnisse untergraben die Bewertung und gefährden die Dividendenzahlung.

Liquidität: In der Regel hoch, da diese Wertpapiere öffentlich gehandelt werden.

Transaktionskosten: Niedrig

Verwaltungskosten: Niedrig

Mindestinvestition: Normalerweise um die 1.000 Dollar

Eignung: Geeignet als Teil einer langfristigen Anlagestrategie.

Immobilien

Übersicht: Direktes oder indirektes Eigentum an real existierenden Immobilien.

Kapitalerträge: Durchschnittlich 5-6% pro Jahr, abhängig von der Lage und dem Immobilientyp.

Einkommenspotential: 3-5% Mietrendite pro Jahr. Sehr variabel je nach Standort.

Risiken: Ungünstige wirtschaftliche Bedingungen könnten die Nachfrage verringern und sowohl den Preis als auch die Rendite senken.

Liquidität: In der Regel niedrig, da die Immobilien illiquide sind. Kann durch Investition in REITs teilweise gemildert werden.

Transaktionskosten: Etwa 3-10% je nach Standort.

Verwaltungskosten: 1% des Vermögenswertes pro Jahr.

Mindestinvestition: Mindestens 20.000 USD für eine gesamte Immobilie oder 1.000 USD für REITs.

Eignung: Geeignet als Teil einer langfristigen Strategie zur Einkommensgenerierung und Werterhaltung.

Rohstoffe

Übersicht: Direktes oder indirektes Eigentum an häufig gehandelten Rohstoffen (z. B. Gold).

Kapitalerträge: Sehr variabel. Je nach Typ und Timing zwischen -50% und 100%+.

Einkommenspotential: Keine

Risiken: Sehr volatil und anfällig für weltweite Nachfrage- und Angebotsschwankungen.

Liquidität: Normalerweise hoch, da Rohstoffe mit transparenten Preisen öffentlich gehandelt werden.

Transaktionskosten: Niedrig

Verwaltungskosten: 1% des Vermögenswertes pro Jahr.

Mindestinvestition: Mindestens 50.000 USD für physische Rohstoffe oder 1.000 USD für Rohstoff-ETFs.

Eignung: Geeignet als kurzfristige Absicherung des Portfolios gegen Unsicherheiten.

Private Equity und Risikokapital

Übersicht: Direktes oder indirektes Eigentum an Privatunternehmen oder Jungunternehmen.

Kapitalerträge: Sehr variabel, kann 0% oder 10x+ des investierten Kapitals sein.

Einkommenspotential: Keine

Risiken: Hohe Unsicherheit in der Geschäftsentwicklung (daher Rendite). Hohe Wahrscheinlichkeit auf dauerhaften Kapitalverlust.

Liquidität: Niedrig

Transaktionskosten: Rund 3-5% des Transaktionsbetrags.

Verwaltungskosten: 1-3% des Vermögenswertes pro Jahr.

Mindestinvestition: Mindestens 100.000 US-Dollar

Eignung: Geeignet für anspruchsvolle Anleger, die keine Angst vor einem dauerhaften Kapitalverlust des investierten Kapitals haben.

Fazit

1 Million ist ein bedeutender Kapitalbetrag, der, wenn er mit den richtigen Zielen und dem richtigen Zeithorizont sinnvoll investiert wird, ernsthafte Renditen bringt und Sie in Richtung finanzieller Unabhängigkeit treibt. Zusammenfassend lassen wir Ihnen drei Grundsätze, die uns am Herzen liegen:

- Einfachheit über Komplexität

- Die Zeit ist Ihr bester Freund

- Gebühren töten Renditen

Viel Spass beim Investieren!