Übersicht der besten Anlagemöglichkeiten: Wo investieren und wie erhält man die beste Rendite für Anlagebeträge zwischen 50‘000 und 100‘000 Schweizer Franken. Eine professionelle und aktuelle Übersicht der Anlagemöglichkeiten in der Schweiz. Analyse der Vor- und Nachteile der beliebtesten Anlagemöglichkeiten durch einen der "Top5" Unternehmer der Schweiz im Dienstleistungssektor (gemäss Swiss Economic Forum), Herr Alexander Hübner, CEO von Le Bijou.

Es ist nicht einfach, ein Investor zu sein. Sobald Sie eine mehr oder weniger beachtliche Summe verdient haben, gehören Sie sofort zum Wohlstandsklub mit seinen Wohlstandsproblemen: Die Suche nach Möglichkeiten, um sein Vermögen zu vergrössern.

Es auf dem Bankkonto zu belassen, ist wahrscheinlich das Schlechteste, was Sie mit Ihrem Vermögen tun können. Abgesehen davon es für Unnützes auszugeben. Es ist wahrscheinlich so, dass Sie schnell erkannt haben, dass es nicht so viele attraktive Anlagemöglichkeiten gibt. Die Superreichen haben gelernt, wie man Millionen in Milliarden verwandelt, ohne Ihre relativ kleinen Mittel zu benötigen. Die Armen können Ihnen auch nicht helfen. Die fruchtbarsten Angebote sind Ihnen noch nicht verfügbar, da die Eintrittsschwelle zu hoch ist und die verfügbaren Optionen eher enttäuschend sind. Genau deshalb suchen und kämpfen reiche Familien ständig um die besten Angebote auf der ganzen Welt. Einige Bankiers reisen 300 Tage im Jahr auf der Suche nach grossartigen Investitionsprojekten.

Um kleine und mittelgrosse Anleger auf Ihrem schwierigen Weg zu unterstützen, habe ich einen kurzen Überblick der Anlagemöglichkeiten in der Schweiz erstellt. Ich habe die letzten 11 Jahre damit verbracht, in Schweizer Vermögenswerte zu investieren. Ich hoffe, Ihnen mit meinen Ratschlägen dabei zu helfen, Ihr Geld effizienter anzulegen.

Kurze Zusammenfassung (zum Abschnitt springen):

- CHF Anleihen

Rendite: -0.8% bis 0.7% (2018) für verschiedene Obligationenarten; Immobilienanleihen bis zu 3%

Risiko: Obligationen gelten allgemein als die sicherste Anlagemöglichkeit - Schweizer Aktien

Rendite: stark schwankend; Schweizer Indexfonds (nahe an "durchschnittlichen" Marktrenditen) weisen zwischen 0,37% und 1,32% Jahresrendite auf

Risiko: Die Auswahl einzelner Aktien ist für nicht-professionelle Anleger nicht zu empfehlen - Hedge fonds

Rendite: breit gestreut, nicht vorhersehbar

Risiko: nicht zu empfehlen, da die Performance der meisten Fonds langfristig schlechter ist als die durchschnittliche Marktperformance - Direkte Schweizer Immobilienanlagen

Rendite: 2% bis 4% p.a; 10% und höher für Luxusimmobilien

Risiko: Die Nachfrage kann von nahe gelegenen Fabriken und Büros grosser Unternehmen abhängen - Immobilien Crowdfunding (Crowd-financing)

Rendite: 6% bis 17% p.a; Beste Luxusimmobilien können bei richtiger Strukturierung bis zu 20% einbringen

Risiko: Die Nachfrage kann von nahe gelegenen Fabriken und Büros grosser Unternehmen abhängen - Bankeinlagen

Rendite: -0.5% bis 0.5% p.a.

Risiko: Es gibt keine Sicherheiten, die die Bank einem Investor stellen kann (Anlegerschutz bis CHF 100‘000) - Robo advisors

Rendite: breit gestreut, nicht vorhersehbar

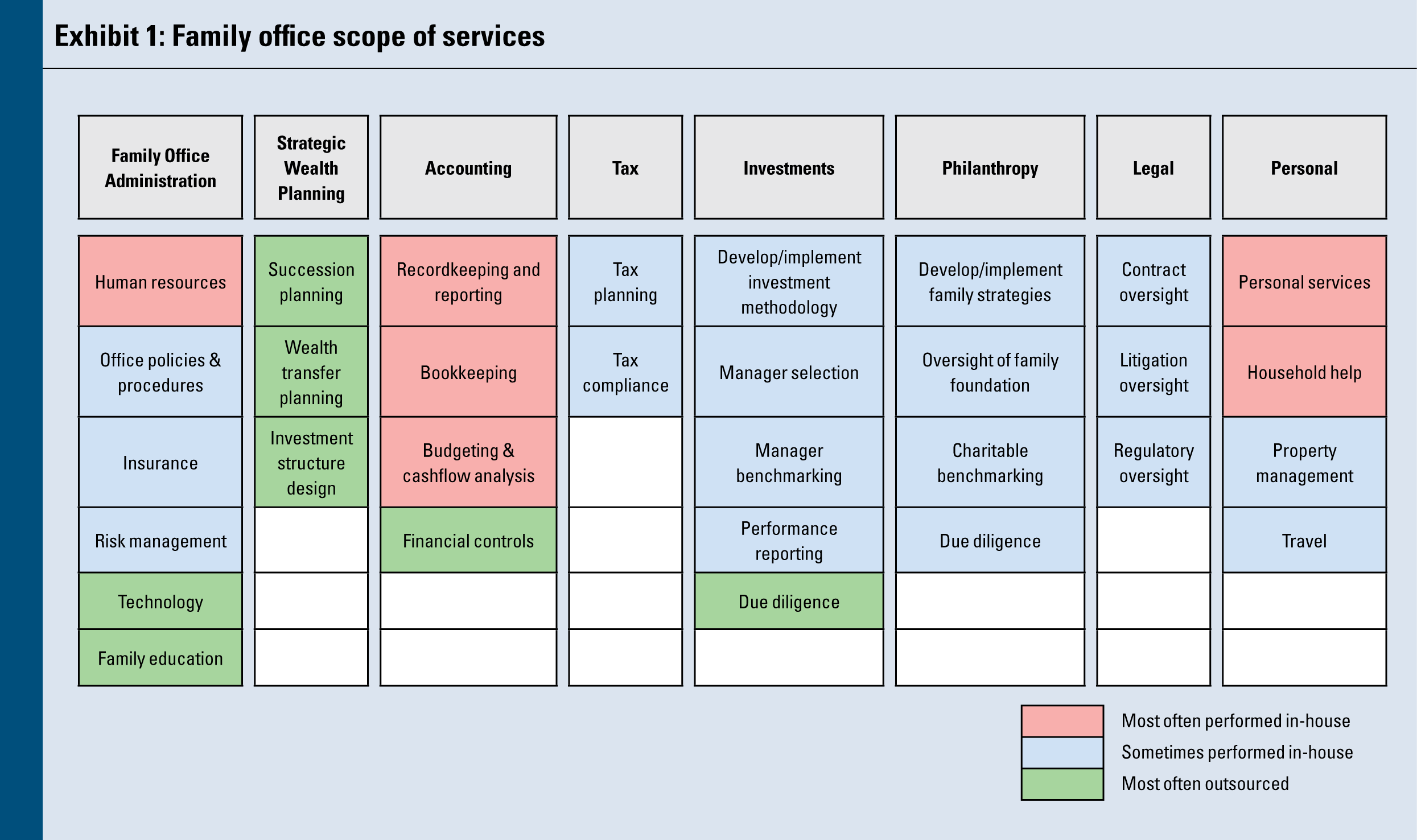

Risiko: Je nach Anbieter und dessen Ansatz - Vermögensverwaltung: Top Family & Multifamily Offices in der Schweiz

Rendite: Keine Angaben, da Wealth-Management-Unternehmen normalerweise individuelle Portfolios für Anleger erstellen, die aus anderen Instrumenten bestehen können, als in diesem Artikel behandelt werden

Risiko: schlechtes Management und/oder falsche Anreize für die Manager - Investieren in Gold

Rendite: Keine Angaben, die Rendite kommt nur aus der Preisänderung des Goldes. Dieser ist unvorhersehbar.

Risiko: Der Preis ist unvorhersehbar

Gängigste Investitionsarten. Beste Anlagemöglichkeiten in der Schweiz

Gegenwärtig gibt es eine breite Auswahl von Investitionsmöglichkeiten. Der Schlüssel für ein erfolgreiches Portfolio liegt in einem sorgfältigen und durchdachten Entscheidungsfindungsprozess, der am besten zu Ihren Anlagezielen, Ihrem Kapital, Ihrer Anlagesauer und potenziellen Risiken passt. Die folgende Auflistung der wichtigsten Investitionsarten kann Ihnen dabei helfen.

1. Investieren in Anleihen

Rendite: -0.8% bis 0.7% (2018) für verschiedene Obligationenarten; Immobilienanleihen bis zu 3%

Risiko: Obligationen gelten allgemein als die sicherste Anlagemöglichkeit

Bei einer Anleihe handelt es sich um ein festverzinsliches Wertpapier, bei dem sich ein Unternehmen für einen bestimmten Zeitraum Geld von (vielen) Anlegern leiht. Es wird ein jährlicher fixer oder variabler Zins bezahlt und der Anlagebetrag wird am Ende der Laufzeit zurückbezahlt.

Eigenschaften von Anleihen

- Anleihen werden normalerweise von einem Unternehmen oder einer Regierung für ein Projekt oder einen bestimmten Zweck herausgegeben

- Anleihen können an Börsen oder ausserbörslich gehandelt werden

- Die involvierten Parteien werden als Emittent und Gläubiger bezeichnet.

- Der Hauptteil der Anleihe wird als „Anleihekapital“ bezeichnet, das am Fälligkeitstag zu einem vertraglich festgelegten Zinssatz zurückbezahlt wird.

- Anleihen werden zum Nennwert (z. B. 100 USD oder 1000 CHF) ausgegeben, der als "pari" bezeichnet wird. Die Zinszahlung wird auf Basis des Nennwerts berechnet

- Kupontermine sind festgelegte Termine, an denen der Emittent bis zum Fälligkeitstermin Zinsen an den Anleger bezahlt. Zinszahlungen erfolgen in der Regel im Jahres- oder Halbjahresrhytmus

- Der Gläubiger hat im Gegensatz zum Aktionär keine Eigentumsrechte aus dem Besitz von Anleihen

Vorteile

- Geringes Risiko - Anleihen sind eine der sichersten und statistisch Risiko ärmsten Anlagemethoden

- Forderungen des Anleihen-Gläubigers werden gegenüber den Forderungen der Aktionären bevorzugt – Im Falle eines Konkurses werden Anleihen zuerst ausbezahlt

- Viele und umfangreiche verfügbare Informationen zu Kommunal- und Staatsanleihen in der Form von Wirtschaftsausblicken und Ratings.

Nachteile

- Niedrige Renditen wegen der hohen Sicherheit

- Courtage und Depotgebühren können die ganze Rendite „auffressen“. Deshalb müssen diese beim Anlageentscheid und bei der Wahl des Brokers berücksichtigt werden

Schweizer Anleihen

Viele der grossen Banken bieten Obligationen als Teil ihrer Dienstleistung an. Deshalb ist es wichtig, die Gebühren für Ihre Anlagekriterien zu vergleichen. Der Gebührenvergleich von moneyland.ch ist hierfür von unschätzbarem Wert.

Alle grossen Banken können mit Anleihen handeln. Hier sind einige der innovativsten und zuverlässigsten für Sie:

Schweizer Immobilienanleihen

Einige Unternehmen bieten Immobilienanleihen an, die bis zu 3% pro Jahr rentieren, während das Risiko auf ein Minimum reduziert wird, da Ihre Investition durch eine Immobilie gesichert ist.

Zusätzliche Informationen zu Anleihen:

- Übersicht Schweizer Staatsanleihen von Investing.com

- Swiss Stock Exchange SIX Group

- Berne eXchange (BX) die 2. grösste Schweizer Börse

- Investieren in Anleihen online? Wählen Sie Ihren Onlinebroker mit Investopedia

Schweizer Staatsanleihen: Zinskurve

2. Investieren in Aktien

Rendite: sehr schwankend; Schweizer Indexfonds (nahe an "durchschnittlichen" Marktrenditen) weisen zwischen 0,37% und 1,32% Jahresrendite auf

Risiko: Die Auswahl einzelner Aktien ist für nicht-professionelle Anleger nicht zu empfehlen

Beim Kauf von Aktien wird der Anleger Teilhaber einer Unternehmung. Ihm gehören Anteile an den Vermögenswerten und des Gewinns. Ausserdem besitzt er Stimmrechte.

Eigenschaften von Aktien

- Anleger werden als Aktionäre bezeichnet

- Stammaktien gewähren dem Inhaber Stimmrechte und Dividenden auf den Gewinnen sowie Eigentumsrechte an einem Anteil des Unternehmens

- Vorzugsaktien gewähren dem Anleger höhere Dividenden und Eigentumsrechte. Dafür aber keine Stimmrechte

- Börsenmakler sind in der Regel lizenzierte Fachleute, die berechtigt sind, Aktien an Börsen zu kaufen und zu verkaufen

- Aktien können an Börsen oder ausserbörslich gehandelt werden. Es ist schwierig die zukünftigen Preise voraussagen zu können, da die Informationen über zukünftige Gewinne nicht erhältlich sind

Genau wie bei Anleihen gibt es einen Primär- und einen Sekundärmarkt für Aktien. Beim Primären handelt es sich um Aktien, die im Zuge eines Börsengangs erstmals an die Börse ausgegeben werden.

Wie erfolgreich mit Aktien handeln?

Darauf gibt es keine einfache Antwort.

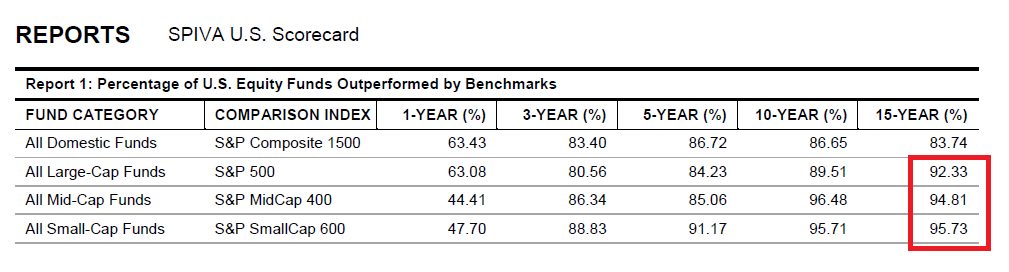

Eine Tatsache, die Sie vielleicht in Betracht ziehen sollten, ist, dass die meisten professionellen Fondsmanager den Markt nicht schlagen können (Studien bestätigen: 95% der Aktienfonds in den USA schnitten schlechter ab als der Index). Wenn Fachleute den Markt nicht schlagen können, weshalb sollten Sie den Markt schlagen können?

Wenn sie ein normalbegabter Anleger sind und nicht denken, das nächste Investmentgenie wie Ray Dalio oder Warren Buffet zu sein, dann rate ich Ihnen nicht einzelne Aktien auszuwählen. Investieren Sie in ganze Märkte mit Indexfonds. Nachfolgend dessen Vor- und Nachteile.

Vorteile von passiven Aktienanlagen mit Indexfonds

- Wenn Sie in Indexfonds investieren (nicht in einzelne Aktien!), werden Sie fast immer besser sein, als wenn Sie Bargeld halten würden. Wenn Sie den Aktienmarkt in den USA in Betracht ziehen, gab es nur 4 kurze Perioden, grosse Krisen, bei denen Sie langfristig mehr Geld verdient hätten, wenn Sie in Bargeld geblieben wären

Nachteile

- Da sich die Wirtschaft in Zyklen bewegt und nach einem Bullenmarkt immer ein Bärenmarkt kommt, können selbst Indexfonds (Investitionen in den Gesamtmarkt) vorübergehend an Wert verlieren

- Möglicherweise gar keine Rendite oder gar Verlust, wenn ein Unternehmen oder mehrere in Konkurs gehen

Investieren in Schweizer Aktien

Egal ob Schweizer ETF’s, ADR’s oder Aktiendirektanlagen an einer der beiden Börsen, die Schweiz ist immer noch eine der vertrauenswürdigsten Anlageorten am Investmenthorizont. Die Schweiz begrüsst inländisches- sowie ausländisches Kapital. Die Ausländischen Direktinvestitionen betrugen über einer Milliarde USD im Jahr 2017.

Hilfreiche Quellen über Aktieninvestitionen in der Schweiz:

- Investieren in der Schweiz – kurzer Überblick

- Schweizer Indexfonds von Swisscanto

- SIX Group: Indexübersicht

Aktienfonds geschlagen von dessen Benchmark, Quelle: AEI

(Keine Daten über die Schweiz, aber kein Grund zur Annahme es wäre hier anders)

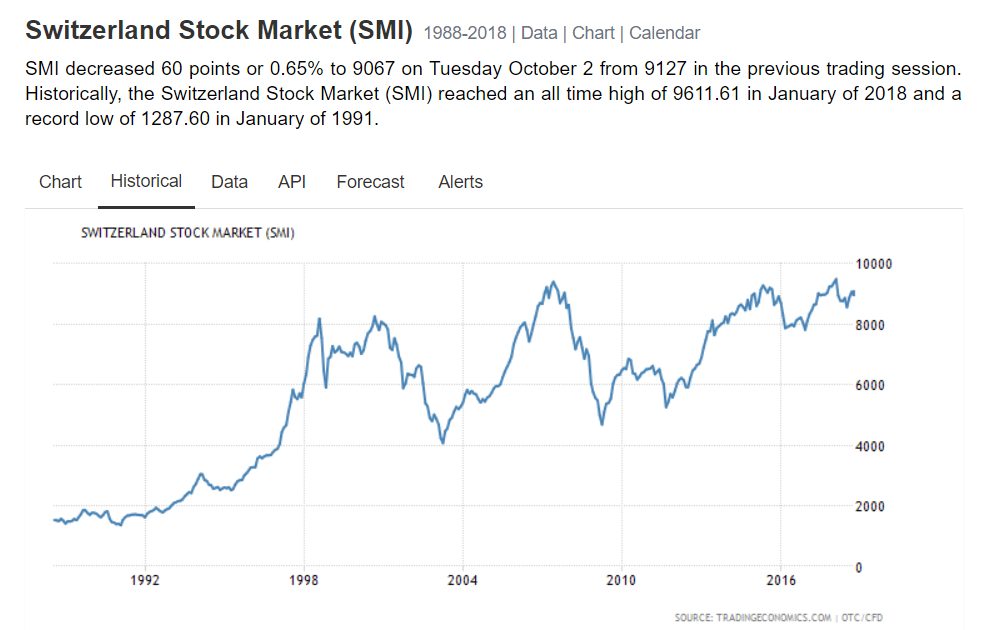

Schweizer Aktienmarktindex SMI – wahrscheinlich die sicherste Option zur langfristigen Aktienanlage. 1-Jahres Rendite zur Zeit der Veröffentlichung: 1.42% (Bloomberg)

3. Hedgefondsanlagen in der Schweiz

Rendite: breit gestreut, nicht vorhersehbar

Risiko: nicht zu empfehlen, da die Performance der meisten Fonds langfristig schlechter ist als die durchschnittliche Marktperformance

Da wir uns in diesem Artikel vor allem um Anlagebeträge unter 100‘000 konzentrieren, fallen Hedgefonds automatisch aus dem Spektrum. Diese erfordern meist eine Minimum Anlage von 500‘000. Um einige berühmte Namen zu nennen – Soros Fund Management vom berühmten George Soros. Oder der Axe Capital aus der Erfolgsserie „Billions“.

Nochmals, Statistiken beweisen, dass die meisten Hedgefonds den Markt langfristig nicht schlagen können. Es gibt einige Ausnahmen, welche den Markt kontinuierlich geschlagen haben, wie der von Ray Dalio Bridgewater Associates oder vom erwähnten George Soros. 100‘000 ist definitiv zu wenig um in einen dieser Fonds investieren zu können. Manche nehmen sogar gar keine Neugelder mehr an.

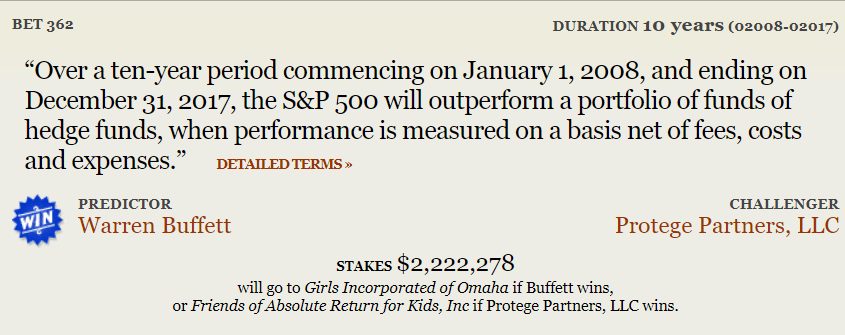

Bevor Sie in einen Hedgefonds investieren (was wir nicht empfehlen würden), sollten Sie Folgendes bedenken: Im Jahr 2008 wettete Warren Buffet $ 1 Mio. dass ein Korb von Hedgefonds den S&P 500 in 10-jähriger Anlagedauer nicht schlagen könne. Im Jahr 2018 gewann er.

Buffet’s Wette gegen Hedgefonds: link

4. Direkte Schweizer Immobilienanlagen

Rendite: 2% bis 4% p.a; 10% und höher für Luxusimmobilien

Risiko: Die Nachfrage kann von nahe gelegenen Fabriken und Büros grosser Unternehmen abhängen

Immobilieninvestitionen gelten als Eckpfeiler für den Vermögensaufbau. Aber wenn es um den Schweizer Immobilienmarkt geht, werden die lukrativsten Angebote für Anleger ausgeschlossen, welche nicht mindestens eine Million auf den Tisch legen können.

Die Kosten für den Kauf einer Immobilie oder einer Wohnung in einer Stadt wie Zürich beginnen bei CHF 600‘000. Aus meiner 20-jährigen Erfahrung in Immobilieninvestitionen kann ich sagen, dass die besten Renditen für Immobilien in erstklassigen Lagen erzielt werden, deren Preise von CHF 2 - 4 Mio. reichen. Sie können zweistellige Renditen erzielen, wenn das Geschäft ordnungsgemäss strukturiert wurde und Sie die Sachkenntnis besitzen, um die Immobilie gut zu verwalten. Es gibt andere Möglichkeiten, um den Gewinn noch weiter zu steigern, wie zum Beispiel langfristiges Leasing. Eigentümer sind häufig bereit, bis zu 30% Rabatt zu gewähren, wenn die Immobilie für 20 Jahre gemietet wird, da sie das Leerstandsrisiko auf den Leasingnehmer übertragen können.

Leider ist es für viele keine Option, ein paar Millionen in eine Immobilie zu investieren. Die Preise in ländlichen Gebieten und am Stadtrand sind für Anfänger erschwinglicher, aber auch die Mietpreise sind niedriger, was diese Option angesichts ihrer Risiken nicht attraktiver macht. Betrachten wir diese Option im Detail:

Wenn Sie mindestens CHF 100‘000 haben, um in Immobilien zu investieren, können Sie das Geld im Verhältnis 1: 4 mit einer Hypothek leveragen, sodass Sie eine 400‘000-Immobilie kaufen können. Aber auch in diesem Fall müssen Sie eine Immobilie weit ausserhalb des Stadtzentrums oder in einer ländlichen Gegend kaufen.

In solchen Gegenden hängt die Mietnachfrage für Ihre Immobilie in hohem Masse von der Aktivität in der Nähe befindlicher Unternehmen und Fabriken ab, deren Arbeiter Ihre Wohnung mieten können, oder von Einwanderern, die oft nach günstigen Mietoptionen suchen.

Sie tragen diese Risiken nicht, wenn Sie in hochwertige Luxusimmobilien in der Innenstadt investieren, wo immer eine gewisse Nachfrage besteht - entweder durch langfristige oder sogar kurzfristige Mietverträge. Da jedes solide Unternehmen nach Wohnraum in den prestigeträchtigsten Standorten sucht, sind sie nicht auf ein bestimmten Marktsegment oder einzelne Firmen angewiesen.

Schauen wir uns die wirtschaftlichen Trends genauer an, die sich auf die Immobilien auswirken. Die Zinssätze der Nationalbank lagen seit 2010 unter 0,5% und sind derzeit negativ. Das bedeutet, dass Hypotheken für lange Zeit attraktiv waren und viele Investoren diese verwenden. Die Nationalbank kontrolliert die Wirtschaft, indem sie die Zinssätze zyklisch anpasst. Wenn der Zinssatz steigt, können viele Anleger die Zinsen nicht mehr bezahlen und müssen die Immobilie zwangsverkaufen. Das bedeutet, dass die Preise fallen werden, da der Markt mit einem Liquiditätsproblem konfrontiert ist - zu viele Leute werden ihre Immobilien verkaufen müssen. Wenn der Wert Ihrer Immobilie fällt (was dem Wert der Sicherheit entspricht), kann die Bank verlangen, den Zinssatz entsprechend zu überprüfen. Wenn Sie die Zinsen nicht bezahlen können, müssen Sie verkaufen. Bedenken Sie, dass Sie im besten Fall und in der besten Zeit 2 - 4% Renditen pro Jahr erzielen werden. Mit der Annahme, dass Ihre Immobilien zu 100% belegt sind und der Zinssatz für Ihre Hypothek unter 1% liegt.

Vorteile von Immobilienanlagen:

- Immobilien an zentraler Lage haben eine stabile und diversifizierte Nachfrage

- Mit Hilfe von Hypotheken können Sie eine teurere Immobilie erwerben

Nachteile:

- Erhöhte Risiken beim Gebrauch von hohen Hypotheken

- Der Markt in den meisten Regionen der Schweiz gilt als überhitzt

- Die meisten rentablen Immobilien an zentraler Lage stehen einem Investor nicht zur Verfügung, mit einer Investitionen von CHF 100‘000 oder weniger

- Der Zustand der Immobile verschlechtert sich mit der Zeit, was auch den Preis drückt

- Die ganze Verwaltung der Immobilie und dessen Mieter kostet Zeit und Geld

Nützliche Information zu Immobilienanlagen in der Schweiz:

- Schweizer Hauspreisblasenindex

- Homegate.ch – Immobilienportal

- Schweizer Immobilienpreise

Manche Luxusappartments geben bis zu 20% Rendite bei kurzfristigen Vermietungen und unter der Nutzung von Leasing

5. Immobilien Crowdfunding (Crowdinvesting)

Rendite: 6% bis 17% p.a; Beste Luxusimmobilien können bei richtiger Strukturierung bis zu 20% einbringen

Risiko: Die Nachfrage kann von nahe gelegenen Fabriken und Büros grosser Unternehmen abhängen

Dies ist eine der wenigen Möglichkeiten um in der Liga der Ultrareichen mit weniger als 100’000 mitzumischen. Dank der Crowdfunding können sich mehrere Kleinanleger zusammenschliessen um sich eine Immobilie zu kaufen, welche Sie sich als Einzelne nicht leisten könnten.

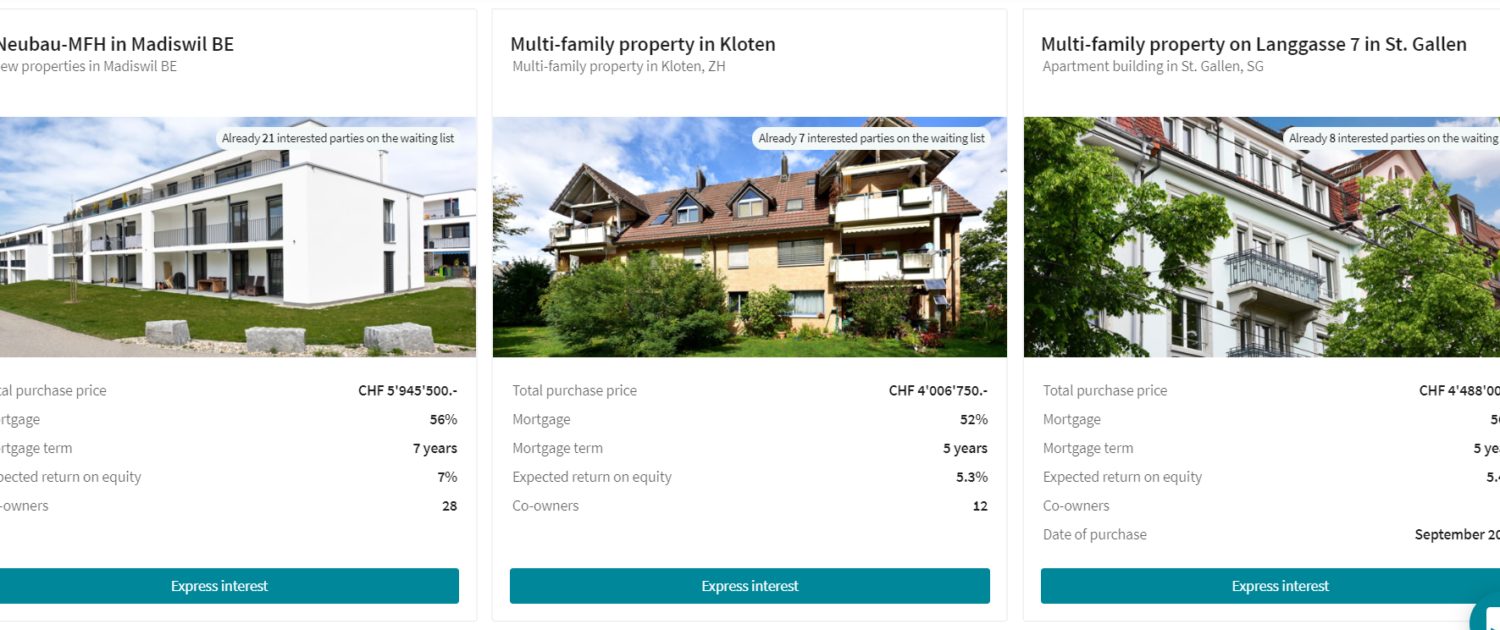

Im Schweizer Markt sind die Plattformen von Crowdhouse und Foxstone.ch die Bekanntesten. Diese machen Immobilienanlagen mit unter 100‘000 möglich und rentabel. Der führende Anbieter ist definitiv der Erstere. Schauen Sie sich deren Bewertungen an und entscheiden Sie selbst, ob dies eine gute Wahl für Ihre spezifischen Anlagewünsche ist.

Der grösste Nachteil bei der Verwendung von Crowdhouse ist, dass sie nicht in Luxusimmobilien investieren, sondern kleinere Städte und Vororte bevorzugen. Dies bedeutet, dass dessen Nachfrage abnehmen kann, wenn sich die wirtschaftliche Situation in der Region verändert. Wenn sich die Immobilie beispielsweise in einer kleineren Stadt befindet und die grösste Fabrik einen erheblichen Teil ihrer Mitarbeiter entlassen wird, können die Mieter ihre Miete nicht bezahlen. Auch Büroumzüge finden häufig statt, so dass Mieter die Wohnungen verlassen. In ähnlicher Weise nimmt die Einwanderung ab. Ein Monat unbezahlter Miete kostet wahrscheinlich die gesamte Jahresrendite

Im Gegensatz dazu kann das Crowd-Finance-Modell im Luxusimmobilienmarkt zweistellige Gewinne erzielen.

Vorteile:

- Tiefe Mindestinvestition um in diesem Markt teilzunehmen

- Wenig Aufwand nach Abschluss Investition, da die Immobilien von den Plattformen verwaltet werden

Nachteile:

- Ländliche Gebiete und Stadtrandgebiete sind als Investitionsobjekt weniger attraktiv, da sie weniger Nachfragemöglichkeiten nutzen

- Einige Plattformen, welche Hypotheken nutzen (einschliesslich Crowdhouse.ch), machen Eigentümer für die Hypothek persönlich haftbar. Das heisst, wenn der Preis des Gebäudes bis zu dem Punkt sinkt, an dem die Bank ihr Geld verliert, werden die Eigentümer aufgefordert, ihr persönliches Vermögen zur Refinanzierung des Gebäudes einzusetzen

Nützliche Informationen zum crowdfinanzierten Immobilienmarkt:

Crowdhouse’s Auswahl und dessen Renditen

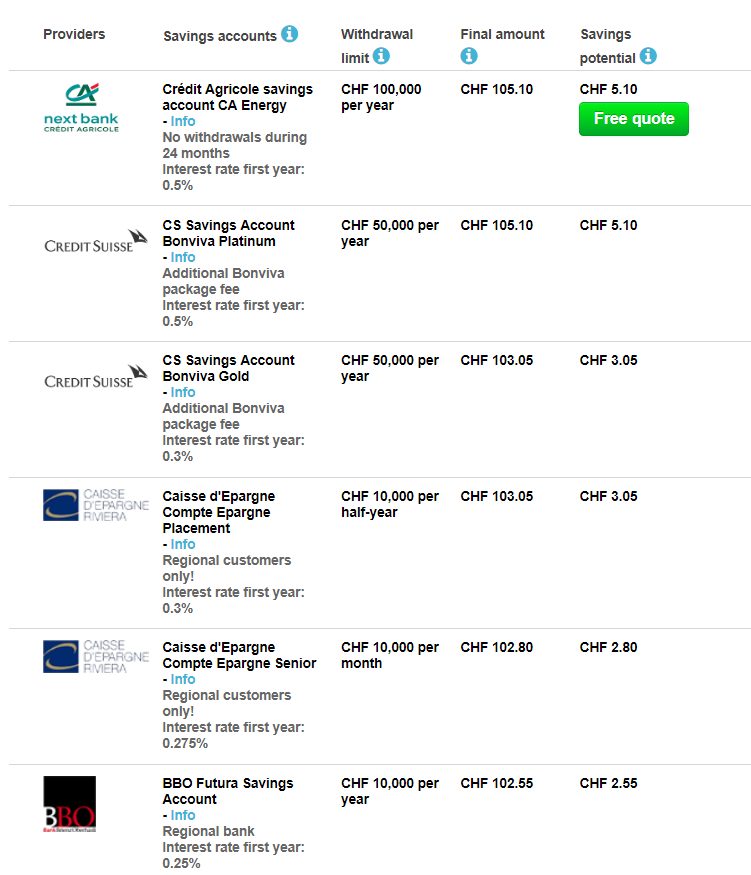

6. Bankeinlagen

Rendite: -0.5% bis 0.5% p.a.

Risiko: Es gibt keine Sicherheiten, welche die Bank einem Investor stellen kann (Anlegerschutz bis CHF 100‘000)

Schweizer Banken gelten als sicher. Durch das negative Zinsniveau kann hier jedoch gar keine Rendite erzielt werden. Egal welche Bank oder welche Art von Konto, der Zinssatz geht nicht viel über 0 hinaus.

Nützliche Informationen zu den Zinssätzen der Banken